相続税の申告期限に間に合わない場合の対処法について解説!

更新日:2023.09.29

Contents

はじめに

前回の記事では、相続税の申告が期限までに間に合わない場合に、どんなデメリットがあるのかを紹介しました

この記事では、申告期限に間に合わないときの対処法について紹介します。

相続税申告期限に間に合わない場合の対処法

申告期限に間に合わない場合の対処法を紹介します。

間に合わない理由を大きく2つに分け、それぞれの対処法についてみていきましょう。

財産の評価額が確定しない場合

財産の評価を割り出すのに時間がかかり、評価額が確定できないときには、少し多めに概算した額で申告と納税を済ませます。

延滞税や各種特例が使えなくなることを回避するため、期限内に申告納税を行うことが重要です。

評価額が確定したら、税務署に税額を間違えていたことを申告(更正の請求)することで、多く納税した分の還付を受けられます。

遺産分割協議が終わらない場合

遺産分割協議が整わず申告期限に間に合いそうにない場合は「申告期限後3年以内の分割見込書」を提出し、一旦法定相続割合で申告納税します。

「申告期限後3年以内の分割見込書」を提出する理由は、特例の適用を受けるためです。

本来、小規模宅地等の特例や配偶者の相続税の軽減などは、遺産分割が確定しなければ適用を受けられません。

しかし、「申告期限後3年以内の分割見込書」を提出することで特例の適用を受けられます。

ここでも大切なのは、期限内に一旦申告納税を行うことです。

申告後に間違いに気が付いたときの対応法

相続税の申告で間違いがあった場合には、間違いを税務署に知らせなければなりません。

間違いの申告にはタイミングや、間違いの種類によって呼び名が異なりますので、それぞれ説明します。

訂正申告

訂正申告とは、申告期限内に申告書の間違いを正すための申告です。

相続税は納税者側が税額を計算し申告納税する「申告納税制度」であるため、計算ミスといった記載ミスが発生します。

申告期限内であれば、訂正申告によって正しい申告を行うことで問題ありません。

修正申告

修正申告は、申告期限後の手続きです。支払うべき税額より少なく申告していたときに行います。

修正申告では、不足分の税額に延滞税が課せられることがあるため、気が付いたら速やかに申告を行いましょう。

更正の請求

更正の請求は、申告期限後に多く納税していたことが分かった場合に行います。

更正の請求には、請求の理由を証明する書類を付けなければなりません。

また、特別な理由がない限り、申告期限から5年を過ぎると請求できなくなる点に注意が必要です。

相続税を支払えない場合の救済措置

相続税は原則、金銭によって一括して納税しなければなりません。

しかし、納税が困難なときには以下のような救済措置がありますので、それぞれについて説明します。

一括での納税が困難であれば延納を検討

金銭での一括の納税が難しいときには「延納申請書」を提出することで、年賦で納められます。

ただし、下記の要件を全て満たさなければなりません。また、延納期間中は利子税がかかります。

1,相続税額が10万円を超えていること。

2, 金銭納付を困難とする事由があり、その納付を困難とする金額の範囲内であること。

3, 納期限までに申請書及び担保提供関係書類を提出すること。

4, 延納税額に相当する担保を提供すること。

※延納税額が50万円未満(平成27年4月1日以後に提出する申請書により延納の許可を受ける場合は、100万円以下)で、かつ、その延納期間が3年以内であるときには、担保提供は不要です。

延納でも支払えないときは物納という手段もある

延納によっても納税が難しい場合には、納付が困難な金額を限度として相続財産による物納という方法があります。

物納が認められるのは、下記の要件を全て満たした場合のみになります。

1, 延納によっても金銭で納付することを困難とする事由があり、かつ、その納付を困難とする金額を限度としていること。

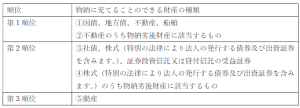

2, 申請財産が定められた種類の財産であり、かつ、定められた順位によっていること。

3, 納期限までに申請書及び物納手続関係書類を提出すること。

4, 物納適格財産であること。

物納できる財産は相続で取得した国内にある財産のみです。

相続時精算課税制度を利用して贈与された財産は含まれません。

物納に充てられる財産の種類と優先される順位は下記の通りです。

物納劣後財産とは、ほかに物納に充てられる財産がない場合に適用される財産です。

上記に当てはまる財産であっても物納に不適格な財産の規定もあるため、全てが物納に利用できるとは限りません。

納税が難しいときには、早めに税務署や専門家に相談することをおすすめします。

支払えないからといって何も手続きを取らなければ、さらに延滞税や加算税といったペナルティが課されてしまいます。

最後に

相続税の申告期限と、申告から納税までの流れについて説明しました。

重要なことは、申告期限や納付期限は守るということです。期限から1日でも過ぎてしまうと、延滞税がかかったり特例が使えなくなってしまったりします。

相続税の手続きや計算はとても複雑ですので、少しでも不安なことがあれば相続税に強い税理士にご相談ください。

税理士法人アイフロントでは、相続専門の税理士が対応いたします。

相続税やその他相続に関してのご相談は随時承っておりますので、ご連絡ください。

********

名古屋市の相続相談なら【さくら相続支援協会】

名古屋市の税理士法人アイフロント