ひとりっ子の相続の問題点や事前対策について

更新日:2024.02.09

Contents

はじめに

ひとりっ子の相続手続きについて、兄弟姉妹がいる場合と違いがあるのか不安な方もいらっしゃるでしょう。ひとりっ子は他に相続人がいないため遺産分割をめぐる争いはありませんが、1人で相続するデメリットもあります。特に両親が相次いで亡くなった場合には注意が必要です。この記事を読んで1人で両親の相続を行う手続きを理解し、事前の対策に役立ててください。

ひとりっ子が親の遺産を相続する際の手続き

兄弟姉妹がなく、1人で親の相続を行うことになった場合でも、基本的には相続手続きに変わりはありません。

手続きの手順としては以下の5つがあります。

- 相続人の調査

- 遺言書の有無の確認

- 個人の財産の調査

- 相続放棄の検討

- 遺産分割協議書の作成

各項目について説明していきます。

相続税申告の手続きについては、別記事「相続税申告の流れについて」で詳しく解説していますので、そちらもご参照ください。

相続人の調査

まずは相続人が他にいないか調査が必要です。

相続人の調査は、亡くなった人(被相続人)の出生から死亡までの戸籍謄本で確認を行います。

配偶者は必ず相続人となるので、ここで調べるべきは被相続人に自分以外の子がいるかいないかです。戸籍を調査したら、実は子どもが他にいたということもあり得ます。

まずは、自分以外に子がいないかを確認しましょう。

遺言書の有無の確認

遺言書があるかないかの確認も必要です。

遺言書には大きく分けて2つの様式があります。自筆証書遺言と、公正証書遺言です。

自筆証書遺言は自身で作成し、保管しておくもので、公正証書遺言は公証人が作成し公証役場で保管されます。

公正証書遺言は近隣の公証役場で検索可能です。自宅で遺言書が見つからない場合は公証役場へ行ってみましょう。

もし自宅で遺言書を見つけたら、開封してはいけません。自筆証書遺言の確認は裁判所での「検認」手続きが必要です。

不用意に開封すると5万円以下の過料が科される恐れや、相続人としての地位を失う可能性があります。自宅で遺言書を見つけたら、そのまま家庭裁判所へ持参し検認の請求を行ってください。

個人の財産の調査

被相続人の財産がどのくらいあるのかを調査します。

重要となるのは、マイナスの財産がどのくらいあるかです。マイナスの財産も相続の対象ですので、調査が不十分だと相続後に思わぬ借金を負うことになりかねません。

クレジットカードの利用やカードローン、消費者金融での債務は信用情報機関へ問い合わせると調べられます。

信用情報機関は以下3機関です。それぞれ開示請求の方法が異なりますので、問い合わせを行ってください。

信用情報機関への問い合わせのほか、郵便物や銀行の引き落としなどでも債務の状況がわかる場合もあります。

プラスの財産の調査では、美術品や自動車といった動産も対象となります。貸金庫に貴金属が預けられているケースもありますので、貸金庫の有無も確認が必要です。

プラスの財産は、取扱業者に鑑定を依頼するなどして価格を調査する必要があります。

相続放棄の検討

被相続人の財産のうち、マイナスの財産がプラスの財産を上回るような場合は、相続放棄の検討も必要です。

相続放棄は裁判所への手続きが必要で、期限は相続人となったことを知った日から3か月以内と定められています。

相続放棄を行うと、プラスの財産もマイナスの財産も全て相続できません。あとからプラスの財産が多いことがわかっても、相続放棄の取り消しはできませんので、相続放棄を行う際は慎重な判断が必要です。

相続放棄については別記事「相続放棄について」でも詳しく解説しています。

遺産分割協議書の作成

相続人に配偶者がいる場合は、遺産分割協議書を作成しましょう。

遺産分割協議書とは、相続人同士で誰がどの財産をいくら相続するのか、協議した内容をまとめた書類です。

遺言書がある場合でも、相続人同士で同意した内容であれば遺言書と異なった分配を行うこともできます。

遺産分割協議書は不動産の登記や銀行での手続きで求められるため、作成しておくといいでしょう。

遺産分割協議書の作成方法については、別記事「遺産分割協議書とは」をご参照ください。

ひとりっ子の相続の問題点

ここからは、ひとりっ子の方が親を相続する際に問題となることについて説明します。

兄弟姉妹がいる場合との違いとしては、主に以下3つがあげられます。

- 相続人が複数いる場合に比べて基礎控除額が少ない

- 二次相続の税負担が重い

- 相談相手がいない

それぞれについて見ていきましょう。

相続人が複数いる場合に比べて基礎控除額が少ない

相続税の計算では「基礎控除」といって、一定額を相続財産から差し引いて税額を計算できる制度があります。

基礎控除額を求める式は次のとおりです。

基礎控除額=3,000万円+(600万×相続人の人数)

つまり、相続人の数が多ければ基礎控除額も多くなりますが、相続人が少ないと差し引ける金額も少なくなります。

ひとりっ子の場合は、相続財産から差し引ける額が少ないので、税負担も重くなる可能性があるのです。

二次相続の税負担が重い

二次相続とは、一次相続で相続人となった配偶者が亡くなった場合の相続をいいます。例えば、夫婦のうち夫が先に亡くなり、夫を相続した妻が数年後に亡くなった場合の妻の相続が二次相続です。

相続税では、配偶者に対する優遇が厚く、配偶者が相続する財産の最低でも1億6千万円までが非課税となります。

そのため、一次相続で配偶者が財産のほとんどを相続するケースは少なくありません。

しかし、配偶者が亡くなった二次相続では相続人である子どもたちに優遇措置がないため、多額の税金がかかることになります。

相続人が複数人いれば基礎控除の額も多くなり、1人あたりの税負担を下げられますが、ひとりっ子の場合はそうはいきません。

二次相続では1人で親の遺産を全て相続するため、相続税の負担も重くなってしまいます。

相談相手がいない

ひとりっ子の相続の問題点として、相談相手がいないということがあります。

兄弟姉妹がいない分、遺産分割でもめるといった心配はありませんが、兄弟姉妹と相談するということもできません。

そういった際には、税理士などの専門家を頼ることも解決法の一つです。1人で思い悩んでいると時間だけがどんどん過ぎ、相続放棄の手続き期限や相続税の申告期限が迫ってきてしまいます。

期限が過ぎて手続きができなくなったり、焦って間違えた申告を行ってしまったりする前に、専門家にご相談ください。

両親が相次いで亡くなった場合のひとりっ子の相続

ひとりっ子の相続で最も大きな問題は、両親が相次いで亡くなってしまった場合です。

例えば、病気で長期療養していた父が亡くなり、その1か月後に母が亡くなったといったケースです。高齢の夫婦の場合、こうした相次いで亡くなる事例は少なくなくありません。

通常は配偶者と子が一次相続し、その後配偶者である片親の二次相続となりますが、上記の例では一次と二次がほぼ時間差なく生じてしまいます。

こうした例で、ひとりっ子と兄弟姉妹がいる場合ではどのような違いがあるのか、一次相続での配偶者の税額軽減は適用されるのか以下で説明します。

兄弟姉妹がいる場合との違い

兄弟姉妹がいる場合との違いを見ていきます。

<事例1>

長期療養していたAは、9月1日に死去した。Aには配偶者である妻Bと、子C・Dの家族がいる。Aの死去後同年10月3日に妻Bが心不全で死去した。

Aの遺産は2億円で、そのうち自宅の土地の評価額は5千万円(330㎡)だった。Aの相続について、BCD間で遺産分割協議はない。

<事例2>

事例1と同内容だが、Aの子どもはCのみである。

事例1では、Aの相続人はB・C・D、Bの相続人はCとDとなります。子であるCとDはまずはAについての相続手続きを行い、続いてBについての相続手続きを行わなければなりません。

Aの相続について遺産分割協議ができないままBが亡くなってしまっており、この場合Bの相続分をどのように考えるかが問題です。

実務では、相続人が複数いる場合は、相続人(CとD)の合意によってBの相続分を決定できます。法律上、Aの遺産はB・C・Dの共有状態となっており、CとDが協議を行って持ち分を決めることでBの持ち分も決定すると考えられるからです。

つまり、一次相続においてはCとDが話し合って合意することで、Bの相続分が決まり配偶者の税額軽減も適用されることになります。

一方、事例2の場合ひとりっ子であるCは協議する必要がなく、A・B双方の遺産を全て引き継ぎます。

つまり、ひとりっ子は一次相続での配偶者の税額軽減が適用できず、兄弟姉妹がいる場合に比べて納税負担が重くなるのです。

では、事例2において、Bが亡くなる前に遺産分割についてBとCで協議されていたけれども、遺産分割協議書の作成ができていなかった場合はどうでしょうか。

亡くなったBとの間での遺産分割協議が認められるか否か以下で見ていきます。

ひとりっ子は後から亡くなった親との遺産分割協議書を作成できるか

事例2において、Bが亡くなる前にBとCとの間でAの遺産を50%ずつ分けるという協議があった場合、Aの相続をBとCで分割することはできるのでしょうか。

残念ながら、判例ではBの死後にCが遺産分割協議書を作成することは認められていません。

CはBの死去によってA・Bの遺産をすべて相続することになるので、分割協議を行う意味がないというのが理由です。

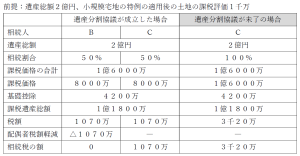

ここで、実際にCが負担する税額が遺産分割協議書のありなしで、どのくらい異なるのか示したいと思います。

上記のとおり、遺産分割協議が成立した場合と未了の場合で比較すると、Cの納税額は1千950万円も異なります。

Bとの間で遺産分割の話し合いがあったにも関わらず、遺産分割協議書を作成していなかったことで、これだけ税額の差が出てしまうというのは不公平感がありますよね。

そこで、課税実務においては「遺産分割協議証明書」の流用が可能だという考え方があります。

「遺産分割協議証明書」とは、自己の相続する遺産部分のみを証明する書類です。「遺産分割協議証明書」は主に相続登記の実務において用いられています。

似ているものに「遺産分割協議書」がありますが、遺産分割協議書が相続人全員の分割内容が記載されるのに対して「遺産分割協議証明書」は証明する本人の相続分のみが記載されます。

署名や押印が本人のものだけで足りる部分も遺産分割協議書と異なる点です。

この「遺産分割協議証明書」を相続税の申告においても流用し、この証明書を作成することでAの遺産はBとの間で分割され、Bの相続分について配偶者の税額軽減が適用されることになります。

つまり、事例2においてBが亡くなる前にAの遺産分割について協議があったときは、Cは「遺産分割協議証明書」で自己の持ち分を証明することによって、Bの配偶者の税額軽減が利用できるということです。

ひとりっ子の相続は相続税の生前対策が重要

ひとりっ子は兄弟姉妹がいる場合に比べて、相続税の負担が重くなりがちです。そのため、生前の対策が重要になります。

両親が存命のうちにできるだけ両親の資産を少なくすることや、遺言書を作成してもらうといった対策を行いましょう。

資産を少なくする方法には、生前贈与という方法もあります。その場合は、相続時精算課税制度などの利用も有効です。

資産内容によって対策方法も異なりますので、生前対策は税理士などの専門家のアドバイスを受けることをおすすめします。

さいごに

ひとりっ子が親の相続を行う手続きについて説明しました。

ひとりっ子は兄弟姉妹がいる場合と比べて、基礎控除の額が少なくなるため相続税の負担が重くなります。

また、両親が相次いで亡くなると、本来は利用できた配偶者の税額軽減が適用されず、適用された場合と比べて相当重い税負担を負うことになります。

そのような事態を避けるためにも、できる限り両親が存命のうちに対策を行うことが重要です。

********

名古屋市の相続相談なら【さくら相続支援協会】

また、税理士法人アイフロントでは相続のご相談(1時間程度)は無料で承ります。お気軽にお電話ください!

名古屋市の税理士法人アイフロント

名古屋オフィス – 名古屋市北区の税理士事務所 |税理士法人アイフロント (ai-front.com)