はじめに

前回の記事では、相続税の申告に必要な手続きについて、相続人の確定や基礎控除、遺産分割協議書について手順を追いながら説明をしました。

この記事では、相続財産が確定したあとの財産・債務の評価や、申告について紹介します。

相続の手順3 相続財産の評価

相続税の課税対象となる財産は、故人が亡くなるまでに所有していた金銭に見積もることができるもの全てをいいます。海外にあるものも対象です。ここでは、一般的に相続財産となるものについてその評価方法をご紹介します。

現金、預金の評価

現金や預金は持ち主が亡くなった日を基準として評価されます。

亡くなる前に生活費や入院費として引き出していた場合は、手元に残っている現金も財産評価の対象です。銀行などの預金には利息がつきますが、これも課税対象となります。ただし、少額の場合は加算されません。

財産評価に漏れやすいのが、名義預金と言われるものです。名義は子や孫の口座ですが、預金は故人が行っている場合をいいます。名義は異なっても故人の財産とみなされるため、財産評価に含めなければいけません。

土地、建物の評価

土地の評価

土地の評価は地目ごとに行います。地目とは、宅地、田、畑、山林といった使用目的などで分けた土地の種類をいいます。

土地の評価方法は、路線価方式と倍率方式の2つがあります。

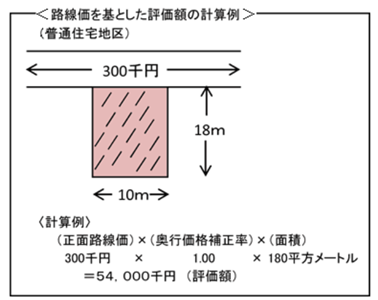

<路線価方式での評価>

路線価方式とは、路線価に基づいて土地の評価を行う方式です。路線価とは、国税庁が定めているもので、道路に面する標準的な土地の1㎡あたりの価格をいいます。路線価は国税庁のホームページで確認できます(https://www.rosenka.nta.go.jp/index.htm)。

路線価方式での計算方法は、路線価を土地の形状に応じた補正率(奥行補正率)で補正した後、そこに土地の面積を乗じて行います。奥行補正率は国税庁ホームページで調べられます(https://www.nta.go.jp/law/tsutatsu/kihon/sisan/hyoka_new/02/07.htm)。

{路線価方式での計算式}

土地の評価額=(路線価×奥行補正率)×面積

(参照:https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4602.htm)

この例はとてもシンプルな場合ですが、不整形地や間口が狭い土地、道路に複数面面している土地など、土地の状況によって計算が異なります。国税庁のホームページに場合分けの例が載っていますので、そちらもご参考にしてください。(https://www.nta.go.jp/law/shitsugi/hyoka/01.htm#a-03)

<倍率方式での評価>

路線価が定められていない地域は倍率方式を用いて土地の評価をします。計算方法はその土地の固定資産税評価額に一定の倍率を乗じて行います。倍率は国税庁のホームページに公開されています(https://www.rosenka.nta.go.jp/index.htm)。固定資産税評価額は都税事務所や市区役所、町村役場で確認できます。

{倍率方式での計算式}

土地の評価額=固定資産税評価額×決められた倍率

建物の評価

建物の評価額は固定資産税評価額と同じになります。不明な場合は都税事務所、市区役所、町村役場にて確認できます。

株の評価

相続する財産に株式がある場合、その株が金融商品取引所に上場している株か、そうでないかで評価の方法が異なります。

上場株の評価

上場している株式の場合、持ち主が亡くなった日(課税時期)の終値を基準として評価します。ただし、次の項目の中の最低価額よりも高い場合は、その最低価額が評価額となります。

イ 課税時期の月の毎日の最終価格の平均額

ロ 課税時期の月の前月の毎日の最終価格の平均額

ハ 課税時期の月の前々月の毎日の最終価格の平均額

非上場株の評価

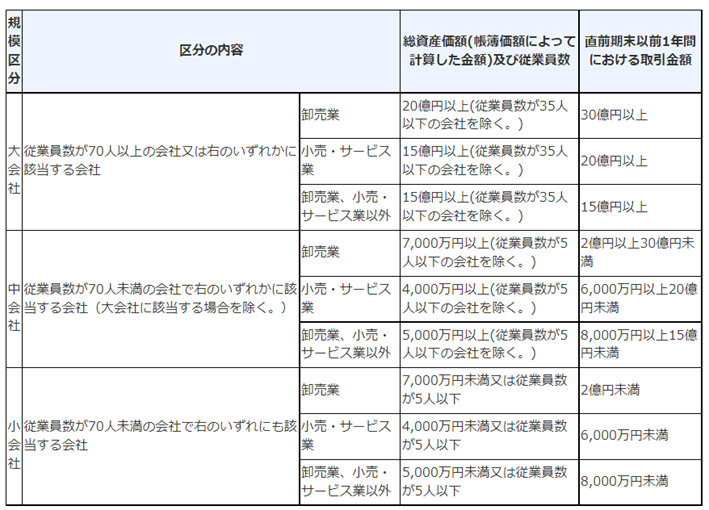

金融商品取引所に上場していない株式(非上場株式)の場合は、会社の財務状況から評価額を計算します。その方法は3種類あり、会社の規模や相続人がその会社に対して経営支配力を持っているか否かで使用する評価方法が異なります。

【会社の規模】

(国税庁より https://www.nta.go.jp/law/tsutatsu/kihon/sisan/hyoka_new/08/02.htm#a-178)

【評価方法の種類】

| 評価方法 | 概要 | 対象の会社規模 | 相続する人の性質 |

| 類似業種比準方式 | 類似する業種の株価を基に評価する方法 | 大会社 | 経営に支配力をもつ相続人 |

| 純資産価額方式 | 仮に相続発生日に会社を解散させた場合に株主が受け取れる価額を基準とする方法 | 小会社 | 経営に支配力をもつ相続人 |

| 配当還元方式 | その株式の1年間の配当金額を10%で還元して元本である株式の価格を評価する方法 | 規模によらない | 経営支配力のない相続人 |

- 類似業種比準方式 … 類似する業種の株価を基に評価する方法。経営支配力を持つ相続人が取得した大会社の株式評価に用いる。

- 純資産価額方式 … 仮に相続発生日に会社を解散させた場合に株主が受け取れる価額を基準とする方法。経営支配力を持つ相続人が取得した小会社の株式評価に用いる。

- 配当還元方式 … その株式の1年間の配当金額を10%で還元して元本である株式の価格を評価する方法。会社の規模に関わらず、経営支配力のない相続人が取得した場合に用いる。

保険金の評価

生命保険金や損害保険金といった保険金は、故人が保険料の全部または一部を支払っていた場合は相続税の課税対象となります。ただし、相続人が取得する場合は全額に課税されるわけではなく、非課税限度額を超える部分について課税されます。

非課税限度額の計算方法は、500万円×法定相続人の数です。相続人以外の人が取得した死亡保険金には適用されません。

{非課税限度額の計算式}

非課税限度額=500万円×法定相続人の数

注意が必要なのは、故人が契約者で、被保険者が他の人であった場合です。被保険者が死亡していなければ保険金は支払われませんので見落とされがちです。しかし、故人が掛け金を支払っているので相続税の対象となり、解約返戻金の額により相続税の評価がなされます。この場合、非課税は適用されません。

債務や葬式費用について

相続する財産には借入金などのマイナスの財産も含まれます。相続時に確定している借入金などは相続財産の総額から差し引くことができます。

その他、相続財産総額から差し引けるものは、税金と葬式費用です。

故人に課せられる税金等で、相続人が納付することになる所得税などの税金は財産の総額から引くことができます。税金については相続時に確定していない場合も認められています。

葬式費用で認められるものは、火葬、埋葬、納骨、お通夜に関する費用、読経に対する謝礼、死体や遺骨の運搬にかかる費用などです。それ以外の香典返しや、法要に関する費用、墓石や墓地の購入費用は葬式費用として認められません。

葬式費用として認められるもの

- 火葬や埋葬、納骨をするためにかかった費用

- 遺体や遺骨の回送にかかった費用

- 葬式の前後にかかった費用で通常葬式にかかせない費用(お通夜の費用など)

- お寺などに支払う読経料といった謝礼

- 死体や遺骨の運搬にかかった費用

葬式費用として認められないもの

- 香典返し

- 墓石や墓地の購入費用

- 法要の費用

相続税の申告と納税について

遺産分割協議書が作成できたら、相続税の申告を行います。

相続税の申告は故人の最後の住所地を所轄する税務署に提出します。相続人の住所地ではないので、ご注意ください。

「相続税の申告書」は最寄りの税務署や国税庁のホームページからダウンロードできます。また、e-Taxの利用でオンラインでも申告ができるようになっています。

納付は金融機関や税務署の窓口で行えるほか、クレジットカードやe-Taxでの電子納付も利用することができます。※金融機関や税務署の窓口ではクレジットカードでの納付はできません。

相続税の申告期限と納付期限は同じ日(相続の開始を知った日の翌日から10か月目の日)ですので、申告だけ行って納付を忘れていたということがないようにお気をつけください。

最後に

相続税は、相続する人が税金を計算して申告・納付します。

申告は故人の最後の住所を所轄する税務署です。e-Taxを利用したオンラインによる申告、納付もできます。

相続税の申告の流れと手順、必要な書類について一般的な内容を説明しました。今回は基本的に特例などの事情を加味せずに説明しています。

相続税は用意する書類や手配することなども多岐にわたるため、はじめての方が行うのはとても大変なことです。10か月という期間も決して長いというわけではないので、専門家に相談されることも一つだと思います。

アイフロントでは、相続税については専門のスタッフが対応いたしますので、ぜひお気軽にお問い合わせください。

★相続サポート★ 名古屋市北区の税理士 税理士法人アイフロント