相続したら確定申告は必要?確定申告が必要になる場合とは?

更新日:2024.11.01

Contents

はじめに

相続で不動産や現預金を相続したけれど、確定申告はどうしたらいいの?と不安ではないでしょうか。

実は、相続したからといって、必ずしも確定申告が必要になるわけではありません。

ここでは、相続した際に確定申告が必要になるケースや、確定申告の手続き、亡くなった方の確定申告などについて説明します。

確定申告が必要になるケースを知って、申告漏れがないようにしましょう。

相続後に確定申告が必要になる場合とは

相続後に確定申告が必要になるのは、相続財産を売却して収益を得た場合や、未支給年金を受け取った場合などです。

毎年2~3月に行われる確定申告は、所得税に関する申告なので、相続税とは分けて考える必要があります。

相続によって資産が増えたことで、確定申告が必要になるのではと心配になると思いますが、相続で増えた資産は新たな収入ではないので基本的に確定申告は不要です。

ただし、相続をきっかけとして新たな収入を得た場合は、その収入に対して所得税がかかります。

「相続は基本的に確定申告は不要で、相続をきっかけとした収入があったときに確定申告を行う」と覚えておきましょう。

相続人の確定申告が必要になるケース

具体的に、どういったケースで確定申告が必要となるのか説明します。

よくあるケースは次の3つです。

・相続財産を売却した場合

・アパートなどの収益がでる財産を相続した場合

・未支給年金や死亡保険金を受け取った場合

それぞれについて説明します。

相続財産を売却した場合

相続で確定申告が必要になるのは、相続した財産を売却した場合です。

例えば、相続した土地や建物、株式などを売却したときには、その売却益に対して所得(譲渡所得)税がかかります。

売却益とは、売却額から取得のための経費を差し引いた残りの部分です。

経費にあたるのは、その財産を購入したときの購入価額や手数料となります。

【売却益=売却額 ―(購入時の価額+仲介手数料など)】

相続した不動産の場合、亡くなった被相続人が購入した価額が経費となりますが、当時の売買契約書などが見つからず購入価額がわからないことも少なくありません。

購入価額が不明な場合は、売却額の5%を経費としてよいことになっています。

<購入時の価額が不明な場合>

【売却益=売却額 ―(売却額×0.05)】

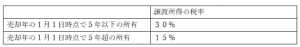

売却益にかかる譲渡所得の税率は一律で、売却益がいくらであるかは関係ありません。ただし、不動産の所有期間が5年を超えると税率が下がります。

不動産を売却した年の1月1日時点で所有期間が5年を超えている場合、税率は15%ですが、それ以外では30%です。

相続の場合、所有期間は被相続人が所有していた期間も引き継ぐため、被相続人の所有から数えて5年を超えるか否かで判断しましょう。

また、相続税の申告期限翌日から3年以内に相続した不動産を売却すると、支払った相続税の一部を経費に上乗せできます。

このほか、相続で取得した不動産の売買時に使える特例や、不動産以外の財産に使える特例もありますので、相続財産を売却する際には事前に調べるか税理士に相談するのがおすすめです。

また、遺産を売却した現金を相続人同士で分けた際にも確定申告が必要になります。この場合も、売却益について確定申告を行わなければなりません。

アパートなどの収益がでる財産を相続した場合

アパートやマンション、駐車場の賃貸といった、収益がある財産を相続した場合は、確定申告が必要になります。

相続発生以後に生じた収益財産は相続人の収入となります。収入がある場合は確定申告が必要です。

遺言書などですでに収益財産の相続人が決められていれば、その相続人の収入として確定申告を行います。

特に相続人が決まっていない場合は、遺産分割協議が成立するまで相続人全員の共有となり、収入分を法定相続分で分割した額を相続人それぞれが確定申告しなければなりません。

相続発生までに生じた収益は、被相続人の所得として確定申告を行います。

例えば、3月10日に相続が発生したとします。この場合、1月1日~3月9日までは被相続人、3月10日~12月31日までが相続人の所得として確定申告が必要です。

被相続人の確定申告については後の章で説明します。

未支給年金や死亡保険金を受け取った場合

相続によって確定申告が必要になるケースの3番目は、未支給年金や死亡保険金を受け取った場合です。

未支給年金は相続人の一時所得となります。

一時所得とは働いて得る収入ではなく、福引の懸賞金や競馬の払戻金のような営利目的でも継続的でもない収入です。

一時所得には50万円の特別控除があり、一時所得の合計が50万円に届かないときは課税されません。

死亡保険金の場合は、保険料の支払いをしていた人と受取人が同じ場合に、所得税がかかるので確定申告が必要です。

さらに、保険金の受け取り方法によって一時所得となるか雑所得となるかに分かれます。

保険金を一時金として受け取った場合は一時所得となり、年金として受け取った場合は雑所得となります。

一時所得として確定申告を行う際には、受取金から掛け金分と特別控除分を引き、さらに2分の1にした額が課税額です。

雑所得の場合は、その年中に受け取った年金の額から、払い込み保険料など引いた額が課税額となります。

年金で受け取る場合は所得税が源泉徴収されるのが原則なので、確定申告を行うことで還付されることもあるでしょう。

寄付をした場合は所得税控除の対象になる可能性がある

寄付をした場合は、要件を満たしていれば所得税控除の対象となるので、確定申告を行うと節税になります。

対象となる寄付先は国や地方公共団体、公益財団・社団法人、学校法人、認定NPO法人、社会福祉法人などです。

控除額は以下の計算で求めます。

【寄付金控除額=(1)または(2)のいずれか低い額―2000円】

(1)その年に行った特定寄付金額の合計額

(2)その年の総所得金額の40%相当額

寄付金控除を受けるには、寄付をした団体から交付される受領証などと一緒に確定申告が必要です。

相続人の確定申告の手続き方法

ここでは相続人が行う、通常の確定申告の手続き方法について説明します。

確定申告の手続き方法には4つあります。

・国税庁の確定申告書作成コーナーを利用する

・確定申告ソフトを使う

・手書きで申告書を作成する

・税理士に依頼する

それぞれの方法について説明します。

1. 国税庁の確定申告書作成コーナーを利用する

国税庁が用意している確定申告書作成コーナーは誰でも利用でき、わかりやすくできています。入力案内に従いながら進んでいくと確定申告書を作成できます。

申告内容が複雑でないときにはこの方法でも十分対応できるでしょう。

2. 確定申告ソフトを使う

確定申告ソフトの利用は、事業を行っている人や毎年確定申告が必要になる人におすすめです。

簿記の知識があまりなくてもガイドが充実しているため、確定申告書も比較的楽に作成できます。

3. 手書きで申告書を作成する

手書きで申告書を作成するのは、パソコンが苦手な方や税務署で相談しながら申告書を作成したい人におすすめです。

手書きで申告書を作成すると記載間違いや計算ミスをする恐れがあるので、その点は注意が必要でしょう。

4. 税理士に依頼する

最後は、税務のプロである税理士に依頼する方法です。相続時に依頼した税理士がいれば、その税理士に確定申告の相談を行うこともできます。

相続税の申告に携わった税理士は、資産の内容や相続時の状況も把握しているので確定申告もスムーズです。

確定申告に必要な書類

確定申告に必要な書類は以下のとおりです。

・確定申告書

・身分証明書類(マイナンバーカード、通知カードと運転免許証など)

・控除証明書(生命保険料、社会保険料など)

・源泉徴収票(給与、年金など)

・譲渡所得の内訳書(資産を売却した場合)

・寄付金の証明書(受領証・法人の適格性を証明する書類・政治献金では『寄附金(税額)控除のための書類』)

必要書類は申告内容によって変わりますので、わからない場合は税務署へお問い合わせください。

被相続人の確定申告が必要になるケース

亡くなったあとに行う、被相続人の確定申告を準確定申告といいます。

通常の確定申告では1月1日~12月31日までに得た所得を、翌年の3月15日までの確定申告期間に申告納税しなければなりません。

他方、準確定申告は1月1日~亡くなった日までの所得を計算し納税します。準確定申告の申告納税期限は、亡くなったことを知った日の翌日から4か月以内です。

通常の確定申告とは申告期限が異なりますので、ご注意ください。

医療費控などの各種控除も受けられます。医療費控除は亡くなる日までに被相続人が支払った額について適用され、死亡後に相続人が支払った医療費は含められません。

基本的に準確定申告が必要になるのは、生前も確定申告を行っていた事業主やフリーランスの方になります。

具体的には下記のケースです。

・自営業を営んでいた人

・2,000万円以上の給与がある人

・2社以上の会社から給与をもらっていた人

・年金の収入が年400万円を超える人

・給与以外で年20万円を超える収入がある人

それぞれについて見ていきましょう。

自営業を営んでいた人

自営業者やフリーランスで事業所得がある方、アパートやマンション、駐車場の賃貸収入がある方は準確定申告が必要です。

売上から経費を引いた額が48万円以上の事業所得や不動産所得があれば、準確定申告を行いましょう。

2,000万円以上の給与がある人

会社員であっても、給与が2,000万円以上の場合は準確定申告が必要となります。

会社員の場合、通常は会社が年末調整を行うため、個人の確定申告は不要です。

しかし、年収2,000万円を超える人には適用されない控除があり、源泉徴収も正確に行われていない可能性があることなどから、国は確定申告を義務付けています。

そのため、年収2,000万円以上の被相続人の場合は準確定申告が必要です。

2社以上の会社から給与をもらっていた人

2社以上の会社から給与をもらっていた被相続人は、準確定申告を行いましょう。

例えば、会社員としての給与の他にパートやアルバイトでの給与所得がある人が該当します。

年末調整は主たる給与を受けている会社でしか受けられないため、副業の収入を合算して税額計算する必要があるのです。

ただし、副業の収入が年20万円以下であれば準確定申告は必要ありません。

年金の収入が年400万円を超える人

公的年金による収入が、400万円を超える場合は準確定申告が必要です。

公的年金は源泉徴収されて支給されますが、それでも400万円を超える収入がある場合は準確定申告を行わなければなりません。同様に、外国の公的年金を受給していた人も準確定申告が義務付けられています。

給与以外で年20万円を超える収入がある人

事業として副業を行っていて、年20万円を超える収入があった場合には、会社員であっても準確定申告が必要です。

被相続人の確定申告で注意すべきこと

準確定申告で注意が必要なのは、生前に被相続人が確定申告を行っていたか否かです。

確定申告の必要がある人が、3月15日までに確定申告を行わずに亡くなった場合、相続人は前年分と本年分の準確定申告を行わなければなりません。

さらに、準確定申告期限は前年分も本年分も相続の開始を知った日の翌日から4か月以内です。

4か月という期間は決して長くありません。準確定申告に不安がある場合は税理士に相談するのがいいでしょう。

準確定申告の手続き方法

準確定申告は相続人の代表者が行っても、各相続人がそれぞれに行ってもよいとされています。

ただし、準確定申告の申告期限は長くないので、相続人の中から代表者を決めて申告書を一つにまとめるのがいいでしょう。

相続人各人で申告する場合は、申告内容がバラバラにならないよう申告内容を統一する必要があります。

相続人の代表が準確定申告の手続きを行う際には、各相続人の氏名、住所、被相続人との続柄を記した「準確定申告書の付表」を添付して申告します。

提出先は被相続人が最後に居住していた住所を管轄する税務署です。

還付金の受領を相続人の代表者に委任する場合は、還付金の受領に関する委任状を提出しなければなりません。

書式は国税庁のホームページにありますので、ダウンロードしてご使用ください。

準確定申告に必要な書類

準確定申告に必要な書類は下記のとおりです。

・確定申告書

・被相続人の給料や年金の源泉徴収票

・生命保険などの控除証明書

・医療費の領収書(被相続人が支払ったもの)

・準確定申告書の付表

・還付金の受領に関する委任状(特定の相続人に還付する場合)

基本的に必要となる書類は確定申告とあまり変わりませんが、準確定申告では「準確定申告書の付表」と「還付金の受領に関する委任状」が必要となります。

これらの書類は税務署でもらえるほか、国税庁のホームページでもダウンロードできます。

さいごに

相続をした際の確定申告について説明しました。

確定申告は所得税に関する申告と納税であるので、相続をしたからといって確定申告が必ず必要となるわけではありません。

ただし、相続した財産を売却して収益を得た場合や、賃貸物件などの収益物件を相続した場合には、収益に対して所得税がかかるため確定申告が必要です。

また、亡くなった方の確定申告である、準確定申告は相続人の義務となっています。

準確定申告の申告納税期限は相続人となったことを知った日の翌日から4か月以内と、通常の確定申告とは異なりますのでご注意ください。

********

名古屋市の相続相談なら【さくら相続支援協会】

また、税理士法人アイフロントでは相続のご相談(1時間程度)は無料で承ります。お気軽にお電話ください!

電話 0120-003-396

お問合せ受付時間 平日9時から18時

名古屋市の税理士法人アイフロント