成人年齢の引き下げによる相続税・贈与税への影響

更新日:2024.09.10

2022年(令和4年)4月から、成人年齢が20歳から18歳に引き下げられました。

明治時代に民法で「成人は20歳」と定められて140年、選挙権年齢の見直しがなされての改正です。

成人年齢が変更され18歳になると、携帯電話の契約やクレジットカードの作成、国家資格が取得できるようになりました。

一方、飲酒や喫煙、競馬などはこれまで通り20歳からと変わりません。

成人年齢の引き下げにともない相続税や贈与税にも変更がなされていますので、この記事ではその影響について紹介していきます。

Contents

成人年齢引き下げの相続税への影響

成人年齢が18歳に変更されたことで、相続や贈与においても影響が出ています。主には下記の2つが挙げられます。

・遺産分割協議の参加方法

・相続税の未成年者控除の上限額

遺産分割協議の参加方法

相続が開始されると、相続人の間で相続財産をどのように分けるかを協議します。

これを遺産分割協議といいます。

遺産分割協議には未成年者は単独で参加できません。

法定代理人である親権者の同席が必要です。

親権者も同じ相続人であるときは、未成年者と利益が相反する立場になるため、代理人になれません。

この場合は利害関係のない特別代理人を選任します。

成人年齢が変更となったため、相続人が18歳であれば単独で遺産分割協議に参加できるようになりました。

つまり、特別代理人の選任も不要です。

特別代理人の選任には家庭裁判所への申し立てが必要で手続きが大変なため、これまでよりも2年早く不要になることで相続人の負担が軽減されたといえます。

相続税の未成年者控除の上限額

相続税では、未成年者が相続人となったときに、その相続税から一定の額を差し引ける「未成年者控除」という制度があります。

差し引ける控除額の計算は下記の式で行います。

(成人年齢―相続財産を取得したときの年齢)×10万円

令和4年4月1日までは、成人年齢が20歳だったため計算式は下記の通りでした。

(20歳-相続財産を取得したときの年齢)×10万円

現在は20歳から18歳に変更されていますので、実質2歳分減ったことになります。

例えば、相続財産を取得したときの年齢が15歳だとすると、成人年齢が20歳のときと現在の差額は20万円です。

令和4年3月31日までの控除上限額

(20歳-15歳)×10万円=50万円

令和4年4月1日以降の控除上限額

(18歳-15歳)×10万円=30万円

成人年齢変更前との控除上限額の差額=20万円

さらに未成年のうちに2回相続人となると、未成年者控除は1回目の相続よりも減額されます。

下記のうち、どちらか少ない方が2回目の相続の控除上限額となります。

・1回目の未成年者控除上限額-実際に控除した額

・2回目の未成年者控除上限額

注意が必要なのは、2回目の相続が令和4(2022)年4月1日以降に生じた場合、

1回目の相続での控除額を、18歳の成人年齢で計算しなおさなくてはいけないということです。

たとえ1回目の相続が成人年齢変更前に行われたものであったとしてもです。

2回目の相続で差し引くことができる控除上限額の計算を、具体例で説明します。

<例>

相続人:平成18(2006)年生まれ

・1回目の相続 平成22(2010)年 4歳 相続税額50万円

・2回目の相続 令和5(2023)年 17歳

① 1回目の相続で実際に控除した額を算出する

(20歳-4歳)×10万円=160万円(控除上限額)

相続税額は50万円なので、控除額も50万円となる。

② 1回目の控除上限額を成人年齢18歳で計算しなおす

(18歳-4歳)×10万円=140万円

③ 2回目の相続での未成年者控除上限額を算出する

(18歳-17歳)×10万円=10万円

④ 2回目の相続の控除上限額を決定する

【1回目の控除上限額140万円-実際の控除額50万円】>【2回目の控除上限額10万円】

どちらか少ない方が控除上限額になるので、上記の例では10万円が2回目の控除上限額ということです。

成人年齢引き下げの贈与税への影響

ここからは成人年齢引き下げの贈与税への影響について説明していきます。主な影響は下記の2つです。

・特例税率が適用される

・贈与税の特例制度が利用できる

特例税率が適用される

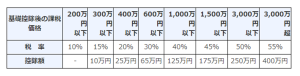

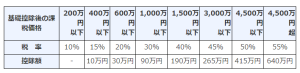

贈与税の税率には、一般税率と特例税率の2種類があります。

特例税率は祖父母や両親など、自分より前の世代の血族(直系尊属)から贈与財産をもらったときに適用できます。

200万円までの贈与では一般税率と同じですが、それ以上の価額では特例税率を適用した方が贈与税を抑えられます。

<一般税率>

<特例税率>

特例税率を適用するには、直系尊属からの贈与であるほか、財産をもらう側が成人であることが必要です。

つまり、これまで20歳以上でなければ適用できなかった特例税率が、2年早く適用できるようになったということです。

注意したいのは、年齢の判断が贈与した日ではないという点です。

贈与した年の1月1日に、受け取る人が18歳以上でなければなりません。

18歳の誕生日を迎えた翌年(誕生日が1月1日以外)に贈与を行えば、特例税率が適用されます。

贈与税の特例制度が利用できる

贈与税には様々な非課税や特例の措置が設けられています。下記はその一例です。

・結婚、子育て資金の一括贈与

・住宅取得資金の贈与

・相続時精算課税制度

こうした特例の適用を受ける要件のひとつとなっているのが、成人であるか否かです。

成人年齢が18歳になったことで、特例の適用も今までよりも早く受けられるようになりました。

子どもや孫へ早期に財産を移すことで、相続税対策にもなります。

まとめ

成人年齢が18歳に引き下げられたことで、相続や贈与に影響があることを説明しました。

相続税では未成年者の控除額が少なくなるといったマイナス効果もありますが、贈与税の特例を早く適用できるといったプラスの効果もあります。

ただし、特例の適用方法を間違えたり、対策を誤ったりすると思わぬ財産への課税となる場合もありますので、ぜひ相続に詳しい税理士に相談してください。

********

名古屋市の相続相談なら【さくら相続支援協会】

名古屋市の税理士法人アイフロント

名古屋オフィス – 名古屋市北区の税理士事務所 |税理士法人アイフロント (ai-front.com)

主な対応エリア:名古屋市全域・春日井市・北名古屋市