遺贈とは?相続との違いについて解説

更新日:2024.10.17

Contents

はじめに

遺贈とは、遺言書によって財産を特定の人にゆずることです。遺贈は相続人以外の誰でも対象となるため、相続人以外の人に財産を残したいときに活用されています。しかし、遺贈の方法によっては遺贈を受ける人に負担となる場合もあります。

ここでは、遺贈と相続の違いや、遺贈の種類、遺贈にかかる税金などについて解説します。

遺贈とは

遺言書によって、財産の一部や全部を引き継ぐことを遺贈といいます。例えば、長男の妻に定期預金を贈りたい場合には、「(氏名)に〇〇銀行××支店 定期預金口座番号※※※※を遺贈する」といった書き方になります。

ポイントは「遺贈する」と明記することです。相続の遺産の分割方法を指定する際には「相続する」を使うのに対して、遺贈では「遺贈する」という文言を使用します。

受遺者となれる人とは

受遺者とは、遺贈を受け取る側のことです。受遺者には、個人でも法人でもなれ、年齢による制限もありません。通常は相続人以外に遺産を渡すために遺贈を行うので、相続人以外が受遺者となることが多いですが、相続人であっても受遺者になれます。ただし、相続手続きにおいては遺贈よりも相続の方がスムーズなことが多いため、相続人には遺贈ではなく、「相続する」とした方がいいでしょう。

もし受遺者が遺贈者よりも先に亡くなってしまった場合は、その受遺者に関する遺贈の部分のみ遺言書が無効となります。それ以外に関する遺言内容は有効です。遺贈するはずであった遺産は法定相続となり、相続人によって相続されます。

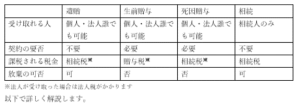

遺贈と生前贈与との違い

生前贈与は、贈与者が生きている間に財産を贈与することです。贈与する人と贈与を受け取る受贈者との合意のうえ、財産が受け渡されます。生前贈与には贈与税が適用され、受贈者が1年間に受け取った額が110万円を超えた分に課税されます。

一方、遺贈は受遺者との合意は必要ありません。遺贈することを受遺者が知らなくても遺贈できます。また、受遺者に課税されるのは贈与税ではなく相続税です。受遺者が相続人以外であれば、相続人が納める相続税の2割増しの課税となります。受遺者が法人の場合は相続税ではなく、法人税がかかります。

遺贈と死因贈与の違い

死因贈与は、贈与者が亡くなったときに贈与が成立する贈与契約です。契約であるため、生前贈与同様に贈与者と受贈者の合意がなければなりません。口頭でも契約は成立しますが、贈与者が亡くなったあとに成立する契約のため、トラブルを防止する意味でも契約書を作成しておくのがいいでしょう。

課税される税金は贈与税ではなく相続税です。そのため、受贈者となった人は10か月以内に申告と納税を行わなければなりません。また、遺贈と同じく、相続人以外の人が受贈者となった場合は、相続人が負担する税額の2割増しの相続税を納めることになります。

死因贈与は、贈与成立後に受贈者が放棄することができません。また、受贈者の負担を条件に死因贈与契約を結んだときは、受贈者がその負担を履行した時点で贈与者は契約を撤回できなくなります。例えば、叔父(贈与者)の介護を行うことを条件に甥(受贈者)に死因贈与を行う場合、甥が叔父の介護を行った時点で、叔父は死因贈与契約を撤回できなくなるということです。

一方遺贈の場合は、受遺者は遺産を引き継ぐことを知らない可能性があるため、受遺者の遺贈放棄が認められています。遺贈の放棄については後の章で説明します。

遺贈と相続の違い

相続は、法定相続人が亡くなった方の財産や権利を引き継ぐことです。相続できる人は民法で決められており、相続人となる順番も定められています。相続人は被相続人の地位を引き継ぐため、相続財産にはマイナスの財産や連帯債務なども含まれます。しかし、多額の借金や連帯債務の相続は相続人に不利益となることから、相続人は相続を放棄することも可能です。また、相続人は相続税の基礎控除や特例などがあり、税制面で優遇を受けることができます。

他方、遺贈は個人でも法人でも誰でも受けられます。ただし、遺贈の仕方によって、受遺者がマイナスの財産も引き継ぐ可能性があるため、受遺者には放棄が認められています。税金面では、相続人ほどの優遇措置はないものの、一部特例の利用が可能です。例えば、贈与者の自宅やその敷地を引き継いで一定期間内に売却した際に、所得税の控除が受けられる特例などがあります。しかし、生命保険や死亡退職金の基礎控除が受けられないなど、相続人に比べると受遺者の税負担は重くなると言えるでしょう。

遺贈には2種類ある

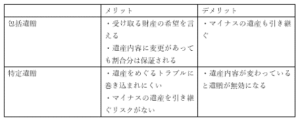

遺贈には、包括遺贈と特定遺贈という2種類の遺贈方法があります。それぞれの受遺者としてのメリットデメリットは表のとおりです。

包括遺贈、特定遺贈についてと、メリットデメリットの詳しい内容について見ていきます。

包括遺贈とは

包括遺贈とは、特定の財産を指定せず、「遺産の全部」や「遺産の2分の1」といった書き方で遺贈を行う方法です。包括遺贈の受遺者のメリットとデメリットについて以下で説明します。

包括遺贈のメリット

包括遺贈で遺贈を受けるメリットは2つあります。

・受遺者が受け取る財産の希望を言える

・遺産内容に変更があっても割合分は保証される

包括受遺者が遺産の一部を取得する場合、他の相続人と遺産分割協議を行い受け取る遺産を特定する必要があります。このとき、受け取りたい遺産の希望を申し出ることができます。遺贈財産が指定されていない、包括遺贈だから行えることです。

また、遺言書を作成してから相続発生までに長い期間があり、その間に遺産内容が変わったとしても、受遺者は割合分の遺贈を受けられる点も包括遺贈のメリットでしょう。例えば不動産Aを遺贈すると遺言書にはあるけれど、不動産Aはすでに売却されていて遺産にないといった場合、受遺者は遺贈を受けられません。しかし、遺産の2分の1といった割合で遺贈を受ければ、不動産Aがなくても遺産の2分の1は遺贈されるのです。

包括遺贈のデメリット

包括遺贈のデメリットは下記のとおりです。

・マイナスの遺産も引き継ぐ

包括遺贈の場合、遺贈者のマイナス財産も引き継ぎます。相続人と同じように、借金や連帯債務といったものも遺贈されてしまうため、あとから多額の借金が判明するというリスクがあります。

特定遺贈とは

特定遺贈とは、遺贈者が特定の遺産を指定して遺贈することをいいます。例えば、「B株式会社の株100株をCに遺贈する」などです。特定遺贈を受ける場合のメリットとデメリットを見ていきましょう。

特定遺贈のメリット

特定遺贈のメリットは、2つあります。

・遺産をめぐるトラブルに巻き込まれにくい

・マイナスの遺産を引き継ぐリスクがない

特定遺贈は引き継ぐ遺産が特定されているので、他の相続人と遺産分割協議を行う必要がありません。そのため、遺産分割をめぐる相続人間の争いに巻き込まれにくいというメリットがあります。また、特定遺贈は包括遺贈と異なり、特定された遺産のみ引き継ぎ、その他のマイナス資産などは負いません。例えば、遺贈された住宅にローンが残っていた場合、住宅については受遺者に渡りますが、債務(住宅ローン)は相続人に引き継がれます。思わぬ債務を負う心配がないといった点も特定遺贈のメリットです。

特定遺贈のデメリット

特定遺贈のデメリットは次のとおりです。

・遺産内容が変わっていると遺贈が無効になる

遺言書の作成時点では存在した遺産が、相続開始時点でなくなっている場合、遺贈は無効です。特定遺贈は特定された遺産のみ受け取れるため、特定された遺産がなければ何も受け取れないことになります。

遺贈にかかる税金

遺贈には相続税がかかります。相続税は個人に対する税のため、受遺者が法人であれば相続税はかかりません。ただし、法人には法人税が課税されます。また、相続人以外が受遺者の場合、相続税が2割加算されるため注意が必要です。さらに、不動産の遺贈では相続税以外の税金がかかります。以下で詳しく見ていきましょう。

不動産の遺贈でかかる税金

不動産を遺贈されると、受遺者は不動産取得税4%と登録免許税2%を支払わなければなりません。相続人の場合、不動産取得税は非課税で、登録免許税が0.4%なのに比べるとかなり高いと言えます。

不動産登記の手続きも相続人と受遺者で異なります。相続で取得した不動産は相続人が単独で登記を行えますが、遺贈によって取得した不動産は法定相続人と共同での申請が必要です。法定相続人に非協力的な人がいたり、所在不明の人がいたりすると登記手続きが進まなくなってしまいます。ただし、共同申請は遺言執行者でもいいとされているので、遺言執行者が設定されていれば問題ありません。

遺贈を受け取りたくない場合

遺贈は遺贈者と受遺者の合意が不要であるため、受遺者が望まないこともあります。そうした場合、受遺者はどのような手続きがとれるのでしょうか。以下で説明します。

包括遺贈か特定遺贈かで手続きが変わる

遺贈の放棄は包括遺贈か特定遺贈かで手続きが異なります。それぞれ見ていきましょう。

包括遺贈の場合

包括遺贈の放棄は、相続人の相続放棄と同様の手続きが必要です。具体的には、相続開始を知った日から3か月以内に、遺贈者の最後の住所地を管轄する家庭裁判所に遺贈放棄の申述書を提出しなければなりません。

特定遺贈の場合

特定遺贈の放棄は、相続人に対して意思表示を行うことでできます。包括遺贈のように家庭裁判所へ申し出る必要はありません。放棄できる期間に制限はないため、受遺者はいつでも放棄ができます。しかし、これでは相続人は受贈者が放棄するかどうかいつまでたっても確定できず、不安定な立場となってしまいます。そこで、相続人は遺贈の承認を受けるか否か、受遺者に催告を行うことが可能です。催告の期間内に受遺者が返答をしないと遺贈を承認したとみなされ、その後受遺者は遺贈を放棄できなくなります。

相続放棄した相続人が遺贈を受けた場合

相続放棄をした相続人が遺贈を受けるとは、例えば相続放棄の手続きを行ったあと、遺産整理をしていて見つかった遺言書で、相続放棄者が受遺者となっていたようなケースです。この場合、相続放棄者は何か手続きを行わなければならないのか、相続放棄だけで足りるのか説明します。

相続放棄=遺贈放棄とはならない

相続放棄後に受遺者となった場合、遺贈も放棄するのであれば遺贈放棄の手続きが必要です。相続放棄をしているからと言って遺贈について放置しておくと、遺贈の放棄ができなくなってしまいます。包括遺贈では3か月以内という期限がありますので、その期限内に手続きを行いましょう。

遺贈時に気を付けるべきこと

これから自分の財産を遺贈したいと考えている方は、以下のことに気を付けましょう。

相続人の遺留分に配慮する

遺留分とは、一部の相続人に認められている最低限の相続分です。混同しがちなものに法定相続分がありますが、法定相続分は相続人が遺産を分割する際の目安となるもので法的な強制力はありません。遺留分は法定相続分よりも強い権利となります。

遺留分の権利主張ができるのは、被相続人の配偶者・子・両親(直系尊属)で、被相続人の兄弟姉妹は含まれません。

もし特定の人に遺産の大半の遺贈を考えているなら、遺留分権利者へも配慮が必要です。遺留分について対策を行わずに遺贈を行うと、受遺者が遺留分を金銭で払わなくてはいけない可能性もあります。せっかくの遺贈が台無しにならないためにも、遺留分に配慮した遺贈を計画しましょう。

遺贈は公正証書遺言にて行うことが大事

遺贈を行うには、遺言書の作成が必要です。遺言書は自分で作成することもできますが、書き方を間違えると無効となる恐れがあります。書き間違いによる遺言書の無効や内容不足といった問題にならないよう、遺贈は公正証書遺言で行うことをおすすめします。

公正証書遺言とは、公証役場にて公証人によって作成してもらう遺言書です。法律的に正しく作成することができます。ただし、遺留分に関してや税務上のアドバイスは受けられないため、事前に税理士に相談するのがいいでしょう。

さいごに

遺贈について生前贈与や死因贈与、相続との違い、遺贈の種類、遺贈の放棄など説明しました。遺贈には相続税がかかります。相続人とそれ以外の人では相続税の額が異なりますので、受遺者となって相続税の申告が必要な場合は税理士法人アイフロントまでご相談ください。

********

名古屋市の相続相談なら【さくら相続支援協会】

また、税理士法人アイフロントでは相続のご相談(1時間程度)は無料で承ります。お気軽にお電話ください!

電話 0120-003-396

お問合せ受付時間 平日9時から18時

名古屋市の税理士法人アイフロント