社長をしていた親族から自社株とやらを相続した件

更新日:2024.07.05

Contents

はじめに

中小企業の社長が保有する自社株を相続した場合、株価の評価を行わなければなりません。

非上場株式の評価は大きく分けて「原則的評価方式」と「特例的評価方式」があり、会社の規模や株主の性質によって使う方式が異なります。

この記事では、非上場会社の自社株の評価を行う手順と方式について説明します。

相続や贈与で、社長が保有する自社株などを取得する際の参考にしてください。

非上場株式と上場株式の相続税評価方法のちがい

株式の相続税評価では、上場企業の株式と非上場企業の株式で算出方法が異なります。

上場企業では証券取引所を通して株の売買が行われるため、株価が明確です。相続時の評価の際も、売買価額をもとに評価を行います。

他方、非上場企業の株は市場でやり取りされないため、価格は都度評価しなければなりません。

相続税を求める際の非上場株式の評価は、国税庁の定めた基準に則って行います。

非上場企業の株式も売買が行えますが、売買時の評価方法と相続や贈与で用いる評価方法は異なりますのでご注意ください。

自社株の算定手順

自社株の算定を行う手順は以下のとおりです。

1, 同族株主かどうかを確認する

2, 会社の規模を確認する

3, 会社の規模に応じた評価方法で計算する

自社株の評価額を求めるには、まずは株式を取得した人がどういった株主であるかを確認します。会社にとって影響力が強いか弱いかで、その株式の価値が変わると考えられるためです。

次に、会社の規模を確認します。非上場会社といっても、その規模はさまざまです。上場会社に匹敵する規模の会社と、個人と変わらない規模の会社では自ずと評価額も異なります。

株主の性質、会社の規模が確認できたら、該当する評価方式で株式の評価を行います。

用いる評価方式を間違えると相続税の額に影響し、税務調査時に指摘される可能性がありますので、株式の評価は慎重に行いましょう。

以下の章では、具体的な株式の評価方法について説明します。

同族株主かどうかを確認する

株の評価を行うには、会社の経営支配力をもっている「同族株主等」か、それ以外かの確認が必要となります。同族株主であるか否かで、用いる評価方式が異なるためです。

では、同族株主とはどういう株主をいうのか説明していきます。

同族株主とは

同族株主とは、議決権の割合を過半数持っている人のことをいいます。50%以上の議決権を持つ人がいない場合は、30%以上の議決権をもつ人が同族株主です。

議決権とは、株主総会で票を入れられる権利のことで、通常は1株につき1議決権があります。つまり、50%以上の議決権をもつとは、50%以上の株式を保有しているということです。

株式を保有している人は1人でなくてもよく、株主の親族や内縁関係のパートナー、株主の使用人などの株式を合わせて50%以上であれば同族株主となります。

例えば、社長が25%、社長の内縁の妻が5%、社長の長男が15%、長男の妻が5%の株を保有していた場合、同族関係にある4人が50%の株を保有していることになります。

さらに、同族関係にある法人が所有している株式もこの中に含まれます。同族関係にある法人とは、同族関係の個人が1人でその会社の50%以上の株を所有している法人です。

まずは、相続によって株式を取得した人が、同族株主にあたるか否かを確認しましょう。

会社の規模を確認する

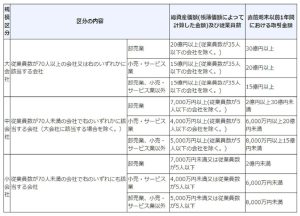

国税庁では、非上場株式の相続税評価を行う際に、会社の規模によって評価方法を区別しています。

そのため、相続した株式の発行会社がどの区分にあたるのか確認しなければなりません。

規模の区分は大会社、中会社、小会社に分けられており、総資産価額・従業員数・取引金額の大きさなどが基準となっています。

会社の規模に応じた評価方法で計算する

非上場株式の評価方式には大分類として「原則的評価方式」と「特例的評価方式」の2つがあります。

相続によって株式を取得した人が同族株主である場合は、原則的評価方式を、それ以外の株主は特例的評価方式を使います。

特例的評価方式は会社の規模に関わらず、同一の評価方式を用いますが、原則的評価方式では会社の規模に応じて用いる評価方式が異なります。

同族株主の場合どの規模の会社に、どの評価方式を用いるのか以下で見ていきましょう。

原則的評価方式

株式を取得した人が同族株主である場合は、原則的評価方式を使います。

原則的評価方式では、会社の規模に応じて次の3つの方式のいずれかを使うことと定められています。

〇類似業種比準方式

〇純資産価額方式

〇併用方式

それぞれについて説明します。

類似業種比準方式

類似業種比準方式は、大会社に区分された会社の株価評価に用います。

類似する業種の上場会社の株価をもとに「配当金額」、「利益金額」および「純資産価額(簿価)」の3つで比較して評価する方法です。

純資産価額方式

小会社の株価評価には、純資産価額方式を使います。

純資産価額方式は、仮に会社を解散させた場合に、株主にいくら配当されるかという基準で評価する方式です。

併用方式

中会社の場合は、類似業種比準方式と純資産価額方式を併用して株価を評価します。条件付きで小会社も利用可能です。

類似業種比準方式で算出した価額と、純資産価額方式で算出した価額を、会社の規模に応じた割合でそれぞれ調整を行います。

特例的評価方式

特例的評価方式は、同族株主以外が保有する株式を評価する方法です。

会社の規模に関わらず、配当還元方式という同一の方式で評価されます。

同族株主以外の少数株主は会社への影響力が低いため、株価の評価は原則的評価方式に比べて高くありません。

以下、配当還元方式について説明します。

配当還元方式

配当還元方式とは、将来受け取ることができると予想される、株式の配当金に基づいて株価を評価する方式です。

同族株主ではない少数株主にとって、株式を保有していて期待できることは配当金の分配であることから、このような方式がとられています。

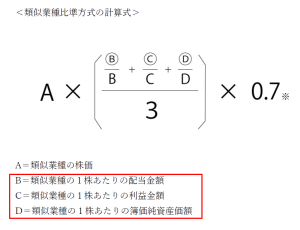

類似業種比準方式の計算方法

会社規模が大会社の場合に用いる、類似業種比準方式の計算方法について説明します。

Ⓑ=評価会社の1株あたりの配当金額

Ⓒ=評価会社の1株あたりの利益金額

Ⓓ=評価会社の1株あたりの簿価純資産価額

※大会社=0.7 中会社=0.6 小会社=0.5

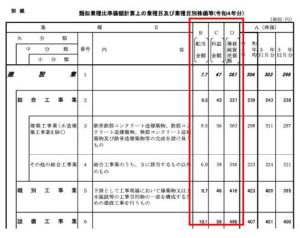

赤枠で囲まれたBCD は国税庁が公表する「類似業種株価等通達」を参照します。

純資産価額方式の計算方法

純資産価額方式では、仮に会社を解散させた場合に株主に分配される金額を算出し、それをもとに評価します。

計算式は次のとおりです。

評価差額に対する税金等とは、相続税評価額による純資産評価額と帳簿上の純資産価額の間に生じた含み益にかかる法人税などのことです。

上記の計算式のとおり、1株あたりの純資産価額は、会社のすべての財産から負債や税金を差し引き、発行済み株式数で割って算出します。

併用方式の計算方法

併用方式の計算式は以下のとおりです。

<計算式>

類似業種比準価額×L+1株当たりの純資産価額×(1-L)

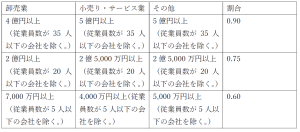

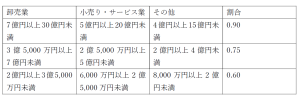

Lは次のAB2つの表の、どちらか大きい割合を使います。

A. 総資産価額と従業員数に応じた割合

B. 直前期末より前の1年間の取引金額に応じた割合

例えば、卸売業で4億円以上の会社の場合は、Aの表の0.90の割合を使うため、計算式は以下のとおりです。

「類似業種比準価額×0.9+1株当たりの純資産価額×(1-0.9)」

自社株の相続税対策は早めに行うのが得策

自社株の評価額が高いと、税金の負担も重くなります。自社株は多額の税負担があるものの、換金性が低いため納税資金を確保しておくことが重要です。

特に業績がいい場合は、将来のことも考え、自社株の評価額を抑える対策を早めに行いましょう。

自社株の相続対策は一朝一夕には行えません。事業承継なども含め、税理士に相談しながら進めることをおすすめします。

さいごに

自社株の評価方法について説明しました。

自社株の相続や贈与での評価では、まずはその株を取得する人が同族株主にあたるかの確認をしましょう。

同族株主にあたる場合は、会社の規模によって用いる評価方式が異なりますので、該当する評価方式での計算が必要です。

評価方式を間違えると、税務調査などで指摘を受ける恐れもあります。

評価方法や計算に不安があるときは、相続に強い税理士にぜひご相談ください。

********

名古屋市の相続相談なら【さくら相続支援協会】

また、税理士法人アイフロントでは相続のご相談(1時間程度)は無料で承ります。お気軽にお電話ください!

名古屋市の税理士法人アイフロント

名古屋オフィス – 名古屋市北区の税理士事務所 |税理士法人アイフロント (ai-front.com)