相続税の申告に必要な書類とは?

更新日:2025.09.12

Contents

はじめに

相続税の申告を自分で行う場合、必要書類をすべて自分で揃えなければなりません。

しかし、「何をどこから集めればいいの?」と迷ってしまう人も多いでしょう。

この記事では、相続税の申告で必要となる書類の種類や、どこで手に入れられるかをわかりやすく解説します。

相続する財産や、受けられる税金の優遇措置によって必要な書類は変わってくるので、この記事を書類集めの参考にしてください。

そもそも、どんな人が相続税の申告をしないといけないの?

相続税を支払う必要があるかどうかは、相続する財産の額や、利用できる特例があるかどうかで決まります。

具体的にどんな場合に申告が必要なのか見ていきましょう。

財産の合計が「基礎控除額」よりも多い人

相続する財産の合計額が、国が定めている「基礎控除額」よりも多い場合は、相続税の申告が必要です。

この基礎控除額は、3,000万円+(600万円×法定相続人の数)で計算できます。

相続する財産から借金や葬儀費用などを引いた残りが基礎控除額より少なければ、原則として相続税はかかりません。

ちなみに、法定相続人の数には、相続を放棄した人も含めて計算します。

税金が安くなる制度(特例)を利用する人

相続税には、税金を安くしてくれるいくつかの制度があります。

たとえば、自宅の土地の評価額が最大80%も安くなる「小規模宅地等の特例」や、配偶者の相続税が最低1億6千万円までかからなくなる「配偶者の税額の軽減」などです。

これらの特例や制度を利用するには、相続税の申告が条件になっています。

そのため、たとえ相続税が0円になったとしても、申告はしないといけません。

国税庁のサイトでチェックできる!

「自分は申告が必要かわからない…」という人は、国税庁の「相続税の申告要否判定コーナー」を利用してみるのがおすすめです。

このサイトでは、財産の金額などを入力すると、相続税の申告が必要かどうかをざっくりと判定してくれます。

ただし、これはあくまで目安なので、最終的な判断は自分自身で行うか、専門家に相談しましょう。

相続税の申告に必要な書類をチェック!

相続税の申告が必要になった場合、どんな書類を揃えればいいのか、詳しく見ていきましょう。

書類は、相続する財産の種類によって異なります。

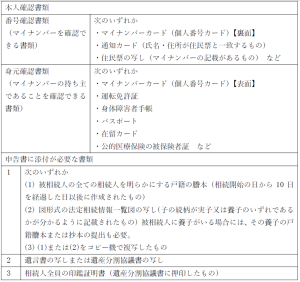

誰もが必ず用意する書類

相続税の申告をする人全員が必ず用意する書類は以下の通りです。

戸籍謄本は、2024年3月1日から、本籍地以外の市区町村役場でも取得できるようになりました。

ただし、郵送や代理人による請求はできません。

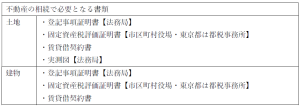

不動産(土地や建物)を相続する場合

土地や建物を相続するときに必要な書類は以下の通りです。

【注意!】

2024年4月1日から、相続で土地や建物を手に入れた場合、その事実を知ってから3年以内に名義変更の登記(相続登記)をすることが義務づけられました。

これを怠ると、10万円以下の罰金が科せられる可能性があります。

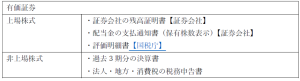

株式や有価証券を相続する場合

株式や有価証券を相続した際に必要な書類は以下の通りです。

預貯金を相続する場合

預貯金を相続した際に必要な書類は以下の通りです。

最近はネット銀行を利用している人も多いので、亡くなった人がネット銀行の口座を持っていなかったか、キャッシュカードやメールなどを探して確認することも大切です。

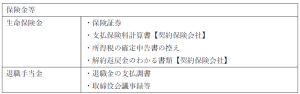

生命保険金や退職金を相続する場合

生命保険金や退職金を相続した際に必要な書類は以下の通りです。

生命保険金には、「500万円×法定相続人の数」の金額まで税金がかからない非課税枠があります。

ただし、これは亡くなった人が保険料を支払っていた場合に限ります。 亡くなった人以外が保険料を支払っていた場合は、別の税金がかかることがあるので注意しましょう。

特例や控除を受けるなら、さらに書類が必要!

相続税の特例や税金が安くなる制度を利用する場合、さらに追加で書類が必要になります。

ここでは、特に利用する人が多い「小規模宅地等の特例」と「配偶者の税額の軽減」について見ていきましょう。

小規模宅地等の特例

事業や住居として使っていた土地の相続税評価額を最大80%減額できる特例です。

利用するには、相続する人や、土地の状況によって追加の書類が必要です。

- 配偶者以外で、亡くなった人と一緒に住んでいた親族の場合

- 申告期限までに遺産を分けられない場合は、「申告期限後3年以内の分割見込書」が必要です。

- その土地に住んでいたことを証明する書類(マイナンバーがあれば不要)が必要な場合もあります。

- 配偶者以外で、亡くなった人と一緒に住んでいなかった親族の場合

- 亡くなる前の3年間の住所がわかる住民票などが必要です。

- 自分が住んでいた家が、自分や家族の持ち家ではないことを証明する書類が必要です。

- 亡くなった人が介護施設に入っていた場合

- 介護施設に入居していたことがわかる戸籍の附票や、介護保険の被保険者証のコピーなどが必要です。

配偶者の税額の軽減

亡くなった人の配偶者は、相続した遺産が**「1億6千万円」か、「配偶者の法定相続分」のどちらか多い金額まで、税金がかかりません。

この制度を利用するには、「全員が用意する書類」一式を揃えて申告します。

もし、申告期限までに遺産を分けられなかった場合は、「申告期限後3年以内の分割見込書」を提出すれば、後で手続きをして払いすぎた税金を取り戻すことができます。

さいごに

相続税の申告に必要な書類について解説しました。 これらの書類は、申告に必要というだけでなく、相続税を計算する上でも欠かせないものです。

書類を一つひとつ調べて集めるだけでも、かなりの時間がかかります。

相続税の申告期限は、亡くなったことを知った日の翌日から10か月以内です。 この期間は、決して十分とは言えません。

まずは、相続税がかかるかどうかを早めに確認し、もし申告が必要となったら、すぐに書類の準備を始めましょう。

そして、「自分で申告するのは難しそうだな」と感じたら、できるだけ早く税理士に相談することをおすすめします。

********

名古屋市の相続相談なら【さくら相続支援協会】

また、税理士法人アイフロントでは相続のご相談(1時間程度)は無料で承ります。お気軽にお電話ください!

電話 0120-003-396

お問合せ受付時間 平日9時から18時

名古屋市の税理士法人アイフロント