家族信託とは?必要な手続きについて解説

更新日:2024.11.15

Contents

はじめに

相続対策としてよく挙げられる「家族信託」という用語。認知症になったときなどに有効なのだろうけれど、実際どういう仕組みでどのように利用するのか分からない方も多いと思います。

ここでは、家族信託がどういったものか、どういう場合に適しているのか、どのような手続きが必要なのかについて説明します。

家族信託とは

「家族信託」は、法律上の正式な用語ではありません。信託契約の種類のひとつで、「民事信託」とも言われます。「家族との契約」という、実態を分かりやすく表現するためにつくられた言葉です。この言葉が一般的になってきていることから、ここでは「家族信託」として説明します。

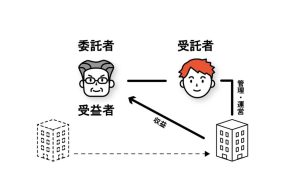

では、家族信託とは何かというと、不動産や預貯金といった自己の財産を、家族などの信頼できる人に託すという契約です。財産を託す人を「委託者」、財産を託された人を「受託者」といいます。この他に、財産から得られた利益を受ける「受益者」という人も存在します。受託者は委託者の財産を管理し、必要に応じて処分することもできます。

例えば、A(80歳)は経営しているアパートがあり、この先認知症などになった場合のアパート経営を心配しています。そこで、息子のBにアパートの経営を任せたいと思いました。この場合、Aは委託者としてBに財産を信託することができます。Bは受託者となり、Aに代わってアパートの経営を行います。アパートの収益はこれまで通りAに渡すという約束にすると、Aは受益者となります。この契約により、もしAが認知症になってもアパート経営はBによってこれまで通り行われます。

家族信託が不要なケース

家族に財産の管理や処分を託す家族信託ですが、不要なケースがあります。下記の内容に当てはまる場合は、家族信託を検討する必要はありません。

不動産をもっていない

家族信託は認知症などによって判断能力が低下したときに、家族にその管理を任せられる契約です。管理や処分が必要になる主な財産は不動産ですので、不動産を所有していない場合には家族信託はあまり必要ではありません。

財産が凍結されても問題ない

亡くなったり、判断能力が低下したりすると銀行の口座が凍結されます。財産が少額で、ご家族の収入で生活しているような場合には銀行口座が凍結されても大きな影響はありませんので、家族信託を検討する必要はないでしょう。

すでに財産の名義を変更している

生前贈与などですでに財産をお子さまなどに分けている場合には、家族信託の必要はありません。アパートの収益など、財産から得られる利益を確実に受けられるようにしたい場合には、家族信託により契約関係を明確にしておくのがいいでしょう。

家族信託に適したケース

どういった場合に家族信託が適しているのかいくつかご紹介します。ここに挙げた例以外でも、家族信託が適したケースはありますが、代表的なものとしてご参考にしてください。

介護費用などを親の資産から出したい

介護が必要になった親を施設に入居させたり、ヘルパーさんを頼んだりした場合の費用を、親の資産から支払いたい場合には家族信託が適しています。家族信託は委託者に判断能力がある段階でも、受託者は委託者の財産を管理できます。例えば、寝たきりの父を介護施設に入居させる場合、父に判断能力があっても、信託を受けた子が信託財産から費用を支払えるというわけです。

収益物件をもっている

アパートや駐車場などの賃貸経営を行っている場合には、家族信託を活用するのがいいでしょう。判断能力が低下したり無くなったりした後では、賃借人とも業者とも契約ができなくなります。家族信託では受託者は財産の処分もできるので、介護費用を捻出するために収益物件を売却するということも可能です。

二次相続まで決めておきたい

遺産分割を指定する方法といえば遺言書があります。遺言書は自分が亡くなった後に財産を相続する人までは指定できますが、その相続人が亡くなった後については関与できません。

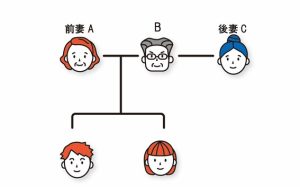

例えば、前妻Aと離婚後に後妻Cと結婚したBという人のケースです。Aとの間には子どもがおり、Cとの間にはいません。Bは、自分が亡くなったあと財産は全てCに相続させ、Cが亡くなった後はAとの間の子どもに相続させたいと思っています。これを遺言書で実現させるには、Cにそのような遺言書を書いてもらうしかありません。Bの望みが叶えられるか否かはCに寄るところとなります。

家族信託では、相続人のその次の相続人まで指定できます。このケースで家族信託を利用した場合、Bは自分が亡くなった後は後妻Cへ、後妻Cが亡くなったあとは子どもへと指定が可能です。このように二次相続まで計画しておきたい場合には家族信託が有効といえます。

成年後見制度との違い

認知症などになったときの対応法として考えられるのは、成年後見制度です。成年後見制度とはどういうものか、家族信託とは何が違うのかについて説明していきます。

成年後見制度は、平成12年4月1日に始まった制度です。判断能力が低下した人の、財産管理や身上監護を目的として制定されました。成年後見制度には「法定後見」と「任意後見」の2つがあります。法定後見は判断能力が低下した人の後見人を裁判所が選任します。弁護士や司法書士がなることが一般的です。任意後見では、判断能力が十分なときに本人が選任しておくことができます。いずれも本人の判断能力が低下した際に申し立てができます。後見人への報酬は本人の資産などを勘案して裁判所が決定します。

家族信託との違いは、大きく3つあります。

①開始時期

成年後見は、判断能力の低下が認められたときに開始されます。一方、家族信託は契約で定めた日から有効となり、判断能力の低下があるか否かの判断は不要です。

②身上監護と資産運用

成年後見制度の目的は本人の保護であるので、生活に必要な法律行為も認められています。例えば、介護施設や病院との契約などです。財産の管理に関しては、財産の維持に関することは行えますが、資産を増やすといった目的の運用は行えません。不動産の売却など、資産の処分を行うときにも裁判所への申し立てが必要です。

他方、家族信託は委託者の財産の管理、運用、処分は行うことができますが、成年後見のような身上監護を目的とした法律行為は認められていません。しかし、病院や介護施設などの手続きは親族としての立場で行うことができます。

③費用

成年後見の場合、弁護士などの専門家に後見人になってもらうため、後見が終了するまで毎月報酬が発生します。家族信託は無償かといえば、そうとも限りません。負担に応じていくらかの報酬があったほうが、受託者のモチベーションの維持になることもあります。この点、家族信託は契約であるため、委託者と受託者で報酬の有無や内容を自由に決められます。

家族信託の手続き

家族信託の契約は書面ではなく、口頭でも成立します。家族信託の内容は複雑になることもあるので、口頭だけで行うと後から「言った言わない」のトラブルになることも考えられます。この後の章で説明しますが、銀行などの第三者に対しては、口頭だけで「家族信託をした」と主張しても受け入れてもらえないこともあります。家族信託は契約書を作成することをおすすめします。

では、契約書はどのように作成すべきかという点です。様式や記載事項の決まりはないのですが、公正証書で作成するのがいいでしょう。公正証書とは、裁判官や弁護士といった法律の専門家から選任された「公証人」によって、文書の存在や手続きが正当に行われたことを証明された文書です。全国に設置されている公正証書役場へ行き、手続きを行います。費用はかかりますが、公証人からの法的なチェックを受けられるためトラブルを防止できます。また、金融機関では家族信託に関する手続きの際に、公正証書による契約書を求められることが一般的です。

公正証書役場では下記の書類が必要になる場合があるので、事前に用意しておきましょう。

・本人確認書類

・登記事項証明書や預貯金通帳など、信託する財産の資料

・契約者全員の印鑑証明書

・契約者全員の実印

・戸籍謄本

・信託する財産の価格評価証明書(固定資産税評価証明書など)

不動産の手続き

不動産について家族信託を行う際には、登記が必要です。例えば、アパート経営を信託するのであれば、アパートの所有権を委託者から受託者へ変更します。必要な登記は「所有権移転登記」と「信託登記」です。登記をしないままでは、家族信託していることを対外的に証明できず、受託者が管理処分を自由にできません。

「所有権移転登記」は委託者と受託者が共同で申請します。登記には登録免許税という税金がかかります。所有権の移転分については非課税となりますが、信託分の土地については固定資産評価額の0.3%(租税特別措置法72条)、建物については0.4%(登録免許税法第9条別表第一.1(十)イ)が課税されます。※土地に関してのみ2024年3月31日までの軽減処置となっています。

「信託登記」は、信託契約の内容を記録しておくための登記です。この内容が不明確な場合、税務署から指摘を受けることがありますので間違いなく記載しなければなりません。登記をすると、委託者から受託者に名義が変更され、「信託目録」として信託の内容が記録されます。

預貯金の手続き

預貯金を信託する場合は、信託用の口座を開設して受託者個人の財産と分けて管理する必要があります。口座の名義が委託者であると、受託者が預貯金の管理や処分を自由に行えません。そこで、受託者が個人の資産とは別に信託用の口座をつくり、そこで管理することになります。事情を知らない人から見た場合、信託財産であったとしても受託者個人の口座であることに変わりはありません。そのため、受託者が借金の滞納などで差し押さえを受けると、信託用の口座も対象となってしまいます。受託者が死亡した場合は、信託用の口座が凍結されるリスクもあります。

これらの危険を回避する方法として「信託口口座」というものがあります。信託口口座は、口座名に「委託者〇〇受託者〇〇」のように委託者と受託者の連名で記載されます。金融機関内部では、受託者個人口座と信託口口座は切り離して管理されるので、受託者が強制執行を受けたり、死亡したりしても信託口口座への影響はありません。受託者が委託者よりも先に死亡しても、後継の受託者を定めておくことで管理を引き継ぐこともできます。

信託口口座は開設できる銀行が限られていますので、銀行に上記のような管理が可能かどうか確認することをおすすめします。

家族信託と課税関係

家族信託では、財産の管理を任せる都合上、財産の所有権などを受託者へ移動します。通常、財産の所有権が移転すると贈与税などが課されます。では、家族信託においてはどのような課税がなされるのでしょうか。

贈与税は利益を得た人に課税されるため、家族信託においては受益者が税金を支払うことになります。委託者と受益者が同じである場合は、家族信託の前と後で受益者が受ける利益が変わらないため、贈与税はかかりません。例えば、委託者A、受託者B、受益者Cというように委託者と受益者が異なると、Cは贈与税を支払うことになります。

家族信託では、受益者が死亡したあとの次の受益者を指定できます。受益者が死亡し、2番目に受益者となった人は相続税が課されます。受益者が亡くなった時点で信託契約が終了するという契約では、財産を引き継いだ人が相続税を負担します。このとき、不動産であれば不動産取得税は非課税ですが、登録免許税はかかります。

所得税や住民税といった信託期間中の税金は受益者に課税されます。注意が必要なのは、固定資産税です。固定資産税はその年の1月1日に不動産を所有している人に課されます。信託であっても、受託者は所有者であるので、受託者に固定資産税が課されることになります。その財産からの利益を受けていない受託者が、固定資産税を負担するというのは納得がいかないことでしょう。課税されてから不満が噴出する恐れもありますので、誰が固定資産税を実質的に負担するのか、契約時に話し合っておくのが賢明といえます。

さいごに

家族信託は、万一のときに備えて家族に資産の管理や運用を任せる契約です。認知症といった判断能力の低下の有無によらず、定めた日から開始できます。財産の管理が面倒になったり、不安に思ったりすることがあれば、信頼できるご家族と家族信託を結ぶという選択も良いかもしれません。たとえ家族内での契約であっても、第三者にも関係してくることですので、契約書はしっかりつくることをおすすめします。

家族信託を検討することは、相続対策に繋がる場合もあります。税金の問題やさまざまな法律が関係してきますので、専門家に相談しながら進めると安心です。

********

名古屋市の相続相談なら【さくら相続支援協会】

また、税理士法人アイフロントでは相続のご相談(1時間程度)は無料で承ります。お気軽にお電話ください!

電話 0120-003-396

お問合せ受付時間 平日9時から18時

名古屋市の税理士法人アイフロント