目次

はじめに

個人事業主として事業活動を続けてきた方にとって、次のステップとなる「法人成り」については、株式会社か合同会社のいずれかを選択する場合が多く、形態の特徴や設立時の手続きにおいてはそれぞれ違いがあるものの、税法においてはこの2社に大きな違いはありません。

この記事では、個人事業主のままでいた場合と、法人成りした場合の税務上の違いを中心にメリットとデメリットを紹介します。

経費の範囲について(法人成りするメリット)

経費については、個人であっても法人であっても、事業に必要なものは経費として認められますが、家族への給与については個人と法人では取扱いが異なります。

個人事業で生計を一にする(生活の「お財布」が同じ)家族へ給与を支払う場合には、その給与を経費とするには受け取る家族が専従者給与の要件を満たすことが必要となります。

専従者給与とは、生計を一にする配偶者や親族への給与をいい、業務への従事状況や本人の年齢などの要件を満たすと、事前に税務署へ届出をすることでその給与が個人の経費となる制度です。

法人の場合は、雇用契約が個人ではなく法人となりますので、法人が支払う給与は法人の経費になります。ただし、親族への給与で、業務への従事の実態が伴わないものについては、経費として認められない場合もあります。

税率について(法人成りするメリット)

所得税(個人)と法人税(法人)で適用される税率が異なるため、所得金額によっては納付すべき税金の金額に大きな差が生じる場合があります。

まずは所得税と法人税のそれぞれの税率を確認しましょう。

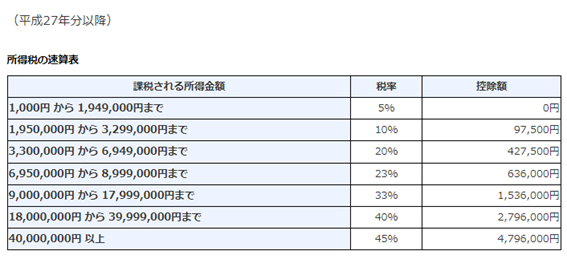

【所得税】

(国税庁ホームページより抜粋、令和4年4月現在)

上表の所得税以外に住民税(10%)がかかるため、所得税率の最高税率は45%+10%=55%であると一般的に言われています。

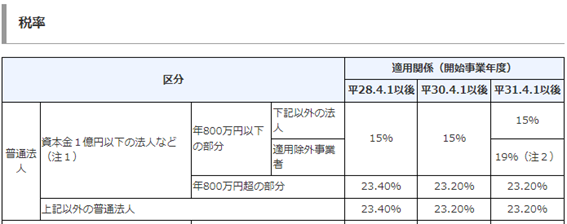

【法人税】

(国税庁ホームページより一部抜粋、令和4年4月現在)

表中の注1と注2は、大法人(資本金5億円以上の法人)やその関連会社、所得金額の平均が15億円を超える法人についての但し書きとなり、この記事ではこれに該当しない前提で話を進めます。

上表の法人税以外に、所得税と同様に地方税があり、その計算についてはこの記事では割愛しますが、普通法人の実効税率(法人税と地方税の実質的な負担率)は、東京都の法人で2023年では30~34%程度とされています。

所得税では所得(≒利益)が増えるほど適用される税率が高くなるのに対し、法人では単一の税率が適用されるため、現在所得税率23%以上の適用を受けている人であれば、法人成りをして法人税課税を受ける方が負担する税金が少なくなる可能性があります。

法人は赤字でも納付すべき税金がある(法人成りするデメリット)

事業活動においては赤字となる事業年度もあり、個人と法人では、赤字となったときの税金負担が異なります。

個人が赤字となった場合には所得税、住民税ともに税負担はありません(分離課税がある場合を除きます。)。

法人が赤字となった場合には、法人税の税負担はありませんが、地方税の均等割は納税しなければなりません。地方税の均等割は、資本金の金額により納付金額が変わりますが、愛知県名古屋市の法人の場合は、法人県民税21,000円と法人市民税50,000円の合計71,000円が最少の税負担額となります(2022年4月現在)。

法人成りによる消費税の免税期間について(インボイス制度の影響)

インボイス制度が導入される前であれば、法人設立から2年間の消費税の納税義務の免除が法人成りのメリットとして挙げられていました。

2023年10月1日以降は、適格請求書発行事業者になることを選択する事業者が多いとされています。適格請求書発行事業者になるには消費税の課税事業者になることが要件になるため、従前のような設立から2年間の消費税の免税を受けることはせず、設立から消費税の課税事業者となる事業者が多くなると予想されます。

現在法人成りを検討している方については、2023年9月までは消費税の免税事業者を選択することができるため、法人成りへの決断は早い方がよいと言えます。

社会保険の強制適用(法人成りのデメリット)

法人成りをした場合には、厚生年金保険及び健康保険の加入が法律で義務付けられています。

昨今、日本全体の法人数に対して社会保険の加入手続きをしている法人数が大幅に少ないと言われており、年金事務所の調査等で法人に加入するように指導が入ることもあります。過去にさかのぼっての社会保険料の徴収となった場合には、資金繰りに大きな影響を与えることにもなるため、法人成りをした場合には、厚生年金保険及び健康保険の加入手続きも忘れずにするようにしましょう。

最後に

この記事では、個人事業主のままでいた場合と、法人成りした場合の税務上の違いを中心にメリットとデメリットを紹介しました。

よく注目をされるのは、適用される税率と消費税納税になると思います。現在の所得税の適用税率が高い人であれば法人税の単一税率による節税を検討することになりますし、2023年10月からのインボイス制度に注目するのであれば消費税の免税事業者の期間を有効利用することを検討することになります。

税理士法人アイフロントでは、個人事業者から法人成りをする事業者のサポートを多数対応させていただいております。不明点等ございましたら、お気軽にお問い合わせください。