空き家を相続したら発生する〇〇の件

更新日:2024.06.21

Contents

はじめに

両親が亡くなった空き家を相続した場合、相続税や登録免許税がかかります。さらに、空き家を持ち続けると固定資産税が毎年かかることに。空き家の管理を怠ると、固定資産税が4倍になる恐れもあります。

今回は、空き家を相続した際にかかる税金や、空き家の相続で使える特例について解説します。実家の相続で不安な方はこの記事を読んで対策を考えてみてください。

空き家を相続したときにかかる税金とは

空き家を相続すると下記2つの税金がかかります。

- 相続税

- 登録免許税

通常不動産を取得するとかかる不動産取得税は、相続の場合非課税です。では、相続税や登録免許税はどのくらいかかるのか、みていきましょう。

相続税

空き家を相続すると相続税がかかります。相続税は相続する全ての課税財産から計算するので、空き家にいくらという計算にはなりません。

相続税の計算に必要な土地の価値は「路線価」という基準を使って計算します。路線価は国税庁の路線価ページで参照可能です。この路線価に、土地の面積と持ち分割合をかけて算出します。土地の面積は毎年自治体から送られてくる固定資産税の納税通知書に記載されているので、そちらを参照してください。持ち分割合がわからない場合は、法務局で取得できる登記簿謄本(登記事項証明書)で確認できます。

路線価が定められていない土地の場合は、倍率方式という方法で計算します。倍率方式は、固定資産税評価額に決められた評価倍率をかけて計算する方法です。評価倍率は国税庁のホームページで調べられます。

建物の価値は、固定資産税評価額と同じです。固定資産税の納税通知書で確認しましょう。納税通知書がないときは、市区町村に問い合わせて固定資産評価証明書の発行を受けることで調べられます。その際、相続人であることを証明する書類が必要です。

登録免許税

登録免許税とは、土地や建物を登記する際にかかる税金です。相続した空き家にも登録免許税がかかります。

相続した空き家や土地にかかる登録免許税の税率は0.4%です。不動産の価額に0.004をかけて算出します。ただし、ここでの不動産の価額は土地も建物も固定資産税評価額になる点に注意が必要です。相続税の計算で算出した土地の評価額を用いると、税額を間違えることになりますのでご注意ください。登録免許税の計算では土地も建物も固定資産税評価額を使用すると覚えておきましょう。

空き家の相続で使える税金の特例

空き家を相続したときに使える税金の特例を紹介します。

- 小規模宅地等の特例

- 被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例

それぞれどのような特例か要件などみていきましょう。

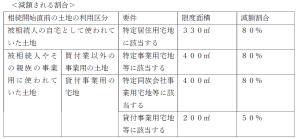

土地の相続税評価額を最大80%減額できる特例

相続した土地の相続税評価額を大幅に減額できるのが、小規模宅地等の特例です。以下で詳しく説明します。

小規模宅地等の特例とは

小規模宅地等の特例とは、被相続人やその親族が居住していたり、事業を営んでいたりした土地に適用できる特例です。小規模宅地等の特例を利用すると、相続した土地の一定の面積まで、課税評価額が最大80%減額できます。この特例を使用することで、残された家族が生活基盤を維持しやすくなります。

適用できる要件

小規模宅地等の特例が適用できる要件は次のとおりです。

<適用できる土地>

- 被相続人が居住していた土地(特定居住用宅地等)

- 被相続人が事業を営んでいた(貸付業は除く)土地(特定事業用宅地等)

- 被相続人が貸地や貸家などの貸付用として利用していた土地(貸付事業用宅地等)

- 被相続人やその親族が50%を超える株式を保有している法人が利用する土地(特定同族会社事業用宅地等)

被相続人が介護施設等に入居していて、相続開始直前に居住していなかった場合でも、次の要件を満たすときには特例の適用が受けられます。

(1)要介護認定または要支援認定を受けていた被相続人が次の施設に入居していた場合

・養護老人ホーム、特定養護老人ホーム、軽費老人ホームまたは有料老人ホーム

・介護老人保健施設

・サービス付き高齢者向け住宅

(2)障害支援区分の認定を受けていた被相続人が障害者支援施設などに入居していた場合

<適用できる人>

- 配偶者

無条件で適用が受けられます。

- 同居の親族

被相続人が亡くなったとき(相続発生時)に同居していた親族です。同居の期間に関する要件はありませんが、相続税の申告期限までその土地を所有し、居住し続けていなければなりません。

- 別居の親族(次の条件を満たす場合)

- 被相続人に配偶者や同居の親族がいないこと

- 土地を相続した親族が相続開始前3年以内に、その親族やその親族の配偶者・3親等内の親族・同族会社等が所有する家屋(相続開始直前に被相続人が住んでいた家屋を除く)に住んだことがないこと

- 相続時にその相続人の自宅を所有したことがないこと(賃貸住宅であること)

- 申告期限まで相続した宅地を所有していること

貸付事業を行っていた場合は、特例が適用される土地面積も減額割合もほかに比べて少なくなります。

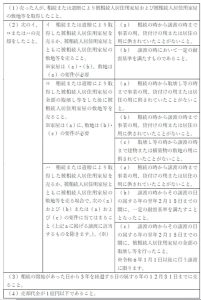

相続した空き家の売却時に最高3,000万円控除できる特例

相続した空き家や土地を売却すると、利益に対して所得税がかかります。この利益から最高3,000万円を引くことができる特例が、空き家にかかる譲渡所得の特別控除の特例です。以下で詳しくみていきましょう。

空き家にかかる譲渡所得の特別控除の特例とは

空き家にかかる譲渡所得の特別控除の特例とは、相続した家屋や土地を売却した際に、売却益である譲渡所得から一定額を控除し、譲渡所得税の負担を少なくできる特例です。

譲渡所得とは、土地や建物を売却した金額から、取得費や経費を差し引いた残りの価額です。取得費とは、その不動産を取得した費用で、相続した不動産の場合は被相続人が取得した時点の価額となります。被相続人が取得した価額がわからない場合は、売却額の5%を取得費とすることが可能です。

適用できる要件

特例の適用要件は下記のとおりです。

<対象となる不動産の要件>

- 被相続人居住用家屋

- 被相続人居住用家屋の敷地等

建物、土地どちらも相続開始の直前において、被相続人の居住用であった必要があります。

さらに建物は以下の要件を満たさなければなりません。

- 昭和56年5月31日以前に建築されたこと

- 区分所有建物登記がされている建物でないこと

- 相続の開始の直前において亡くなった人以外に居住をしていた人がいなかったこと

<特例適用の要件>

2024年4月からは相続登記が必要

これまで、相続した不動産の登記は義務ではありませんでした。しかし、所有者不明の空き家が全国で増加し社会問題となっていることから、2024年4月1日より相続した不動産の登記が義務化されます。これは、2024年4月1日以前に相続した不動産も含まれるため注意が必要です。過去の相続で取得した不動産も登記を行わなければなりません。

相続登記をしないと罰則もある

相続登記を行わないと、10万円以下の過料が科せられます。登記の期限は「不動産を相続したことを知った日」から3年以内です。自分が相続人であることを知っていても、相続財産に不動産があることを知らなければ登記はできません。つまり、相続人となったことを知り、さらに相続財産に不動産があることを分かった時点から期限が始まるということです。遺産分割協議がまとまらない場合は、法定相続分で登記を行う必要があります。遺産分割協議が成立したら、その日から3年以内に遺産分割協議の内容で登記を行いましょう。

空き家を放置すると固定資産税が高くなる

空き家を所有し適切な管理を怠ると、固定資産税が高くなる可能性があります。

どういった場合に固定資産税が高くなるのか、どのくらい高くなるのか説明します。

特定空家とは

特定空家とは、空家等対策の推進に関する特別措置法において次のように定められています。

- そのまま放置すれば倒壊等著しく保安上危険となるおそれのある状態又は著しく衛生上有害となるおそれのある状態

- 適切な管理が行われていないことにより著しく景観を損なっている状態

- その他周辺の生活環境の保全を図るために放置することが不適切である状態

判断基準としては、おおよそ1年以上出入りがなく、電気、水道、ガスなどが使われていないということがあります。特定空家の認定を行うは市区町村です。調査の際には職員の立入りも認められています。

固定資産税はいくらになるのか

不動産を所有していると固定資産税が毎年かかります。居住用の建物が立っている土地の場合は、特例措置によって200㎡以下は課税標準額が6分の1となりますが、特定空家に指定されるとこの特例措置が使えません。土地は非住宅用地とされ、固定資産税は4倍になります。6倍とならないのは、負担調整措置があり、課税標準額が固定資産税評価額の70%に軽減されるためです。

特定空家とならない対策

特定空家と指定されないためには、空き家を管理する必要があります。居住するのが難しければ定期的に通ってメンテナンスを行ったり、賃貸を行ったりするのがいいでしょう。空き家売却時に適用できる特例を活用して、売却するのもひとつです。ただし、建物を売却する際には、賃貸として利用していたことがあると特例が適用できませんのでご注意ください。売却を検討するのなら、相続してから3年以内の早期に検討することをおすすめします。

さいごに

空き家の相続と税金について解説しました。空き家を相続した際には相続税と登録免許税がかかります。空き家を持ち続ける場合は固定資産税がかかり、適切な管理を怠ると特定空家と指定され固定資産税が高くなる恐れもあります。

相続で取得した空き家を売却する際には、譲渡所得から最高3,000万円控除できる特例もありますので、維持が難しい場合は早めに売却を検討することもおすすめです。特例の適用や申告などで不安があれば、税理士に相談しましょう。

********

名古屋市の相続相談なら【さくら相続支援協会】

また、税理士法人アイフロントでは相続のご相談(1時間程度)は無料で承ります。お気軽にお電話ください!

名古屋市の税理士法人アイフロント

名古屋オフィス – 名古屋市北区の税理士事務所 |税理士法人アイフロント (ai-front.com)