2023年10月1日から開始されるインボイス制度は、日本で活動をするすべての事業者にとって経理処理の大きな変化をもたらすこととなりました。

インボイス制度では、まず適格請求書発行事業者(てきかくせいきゅうしょはっこうじぎょうしゃ、と言います。漢字が多めでとっつきにくい感じもしますが、あとで説明します。)になるかどうかを選択することから始めることになりますが、この記事では、個人事業主として活動する方に対して、インボイス制度で押さえてほしい内容をまとめます。

目次

◇インボイス制度とは

消費税の仕組みについて確認

まずは簡単に消費税の仕組みを確認しましょう

日本では平成元年から導入された消費税ですが、同じような税制はヨーロッパ諸国でも付加価値税として導入され、全世界150以上の国や地域で採用されています。

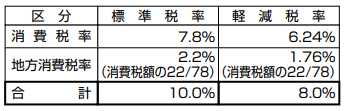

最初は3%の税率でスタートした消費税ですが、平成9年に5%、平成26年に8%と税率変更され、令和1年10月から現在の標準税率10%と軽減税率8%の2つの税率が適用されています。

(国税庁 消費税のあらましより抜粋)

消費税が他の税金と異なるのは、物品の購入やサービスの対価とともに支払いがされ、納付の手続きをするまで税金を預かっている点です。

例えば、スーパーで買い物をしたとき、商品の代金とともに消費税を支払っていると思います。この買い物が仕事で必要な物品の買い物であった場合には、取引を記録する帳面には商品の金額と消費税の金額をそれぞれ把握する必要があります。

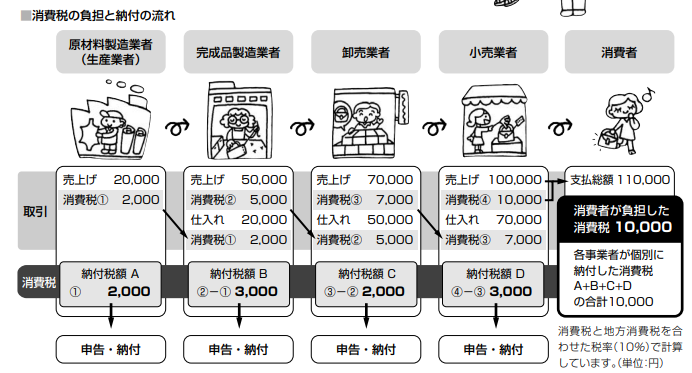

消費税の納税は、皆さんが1年間で行った売上に対する消費税と、仕入れなどの経費に対する消費税を差し引くこと(これを「仕入税額控除」といいます)で、納税金額を計算する仕組みとなっています。

(国税庁 消費税のあらましより抜粋)

個人事業主については、上図の卸売業者や小売業者に該当するイメージでよいです。

インボイス制度について

これまでは事業者が発行する請求書や領収書は、一定のルール(※1)に従って作成保存していれば、消費税の基礎資料として使用することが可能でしたが、このインボイス制度の導入によって、さらに厳しいルール(※2)に従う必要が出てきました。

インボイス制度で求められるルールに従って作成された請求書を「適格請求書(てきかくせいきゅうしょ)」といい、適格請求書を発行できるのは、税務署長に事前に申請をして登録を受けた事業者(これが先述の「適格請求書発行事業者」になります)に限られることとなります。

適格請求書発行事業者は、売上の規模にかかわらず、消費税の納税義務者となります。

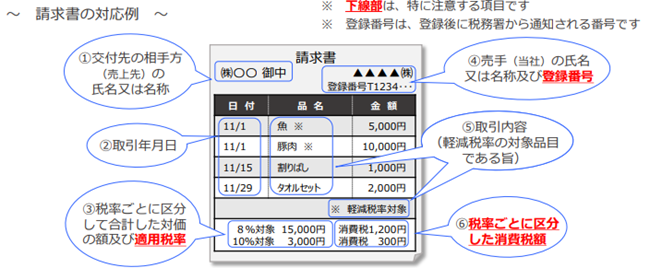

従来の請求書や領収書の記載ルール(※1)

*書類の交付を受ける事業者の氏名又は名称:①

*取引年月日:②

*書類の発行者の氏名又は名称:④

*取引内容(軽減税率の対象であることの記載):⑤

適格請求書に記載すべき内容は、上記に加えて(※2)

*適用税率ごとの対価の金額と消費税額:③と⑥

*インボイス制度の登録番号:④

になり、インボイス制度のルールに従って作成された請求書は、以下のようになります。

(国税庁リーフレット 免税事業者のみなさまへより抜粋)

適格請求書発行事業者に該当しない場合

もし適格請求書発行事業者の登録をしなかった場合には、消費税の納税にどのような影響がでるのでしょうか。

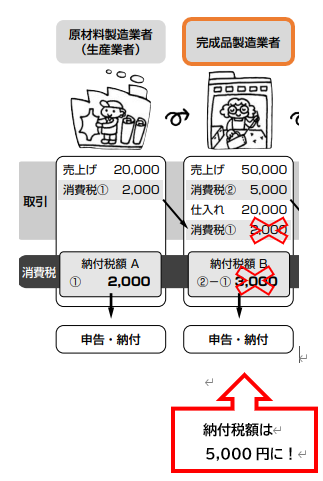

先ほどの消費税の納付の流れの図を用いて、確認してみましょう。

(国税庁 消費税のあらましより抜粋、筆者加筆修正)

上図、完成品製造業者の消費税の納付金額を考えてみましょう。

生産業者が適格請求書発行事業者に該当する場合には、完成品製造業者の消費税の納付金額は②ー①の3,000円になります。

生産業者が適格請求書発行事業者でない場合、この生産業者からの請求書は、適格請求書ではないので、売上に対する消費税5,000円から、仕入れに対する消費税2,000円は差し引くことができず(仕入税額控除が受けられず)、納付税額は5,000円になります(適格請求書発行事業者でない者からの仕入税額控除については、経過措置があります。)。

もしご自身が適格請求書発行事業者でない生産業者と同じ立場だとしたら、取引先である完成品製造業者との取引は今後も継続するでしょうか。他の適格請求書発行事業者の登録をしている事業者との取引を、検討されてしまうリスクがあるかもしれません。

◇個人事業主のインボイス制度について考えるべきこと

適格請求書発行事業者の登録をする場合

・税務署への事前申請が必要となります

→インボイス制度開始と同時に適格請求書発行事業者となる場合は、申請書の提出期限は2023年3月31日までになります。

・免税事業者であった時期よりも、売上と手元に残るお金が減るケースがあります

→こちらは別記事でご案内します

・消費税の課税事業者となるので、これまで以上に請求書や領収書の管理が大変になります

→売上規模によっては、簡易課税制度を選択することも可能ですが、事前に税務署への届け出が必要です。

・請求書の記載内容が厳格になります

→ご自身が発行する請求書の記載に誤りがあった場合には、再発行する必要があります。

◇最後に

この記事では、個人事業主のインボイス制度について説明しました。

適格請求書発行事業者にならないことによるデメリットは、取引先が消費税の仕入税額控除を受けることができなくなることから、仕入税額控除ができる事業者との取引に切り替えられてしまう可能性があることが指摘されています。

ご自身も適格請求書発行事業者になることで、取引先との関係を維持できる一方、消費税の申告納税義務や正確な請求書を発行する必要があり、これまでより経理処理が煩雑になるため、ご自身の税務申告がより適正にされるように対応する必要があります。

この機会に、税理士などの専門家へのご相談をご検討ください。