目次

はじめに

個人事業主や副業を始めて間もない方にとって、税金の申告と納税はあまり馴染みがないことから、申告期限までに手続きができなかったという状況になってしまうこともあると思います。

税金を払いたくない!と自ら税金の申告をしない場合や、やり方がわからず手続きをしないままの場合など様々な状況があるとは思いますが、国からすると国民の三大義務の一つである納税の義務を果たしていない点は同じであるため、適正な申告納税手続きを後からでも行うように指導することと、遅れたことによるペナルティを課すことになります。

この記事では、国税を中心に申告をすべき人が、申告や納税をしなかった場合に何が起きるのか、そのときに取るべき手段について紹介します。

税金金額の確定方法と管轄について

そもそも皆さんの税金は、どのように確定されるのでしょうか。

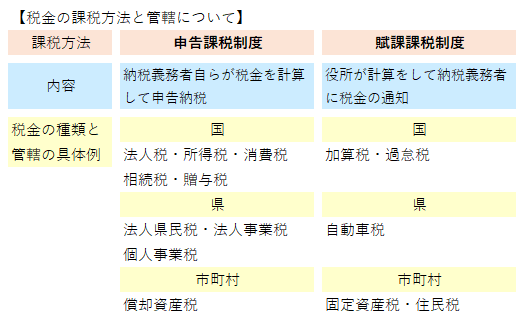

日本では、申告納税制度と賦課課税制度の2種類が採用されています。申告納税制度とは納税義務者自らが税金を計算して申告納税する制度をいい、賦課課税制度とは役所が計算をして納税義務者に税金の通知をする制度をいいます。申告納税制度は個人事業主であれば、所得税や消費税が例として挙がるものになりますし、賦課課税制度は自宅の土地建物の固定資産税や自動車税などがイメージしやすいかと思います。

また、ひとことで「税金」と言っても、その「種類」によって「管理する役所」が異なります。例えば、所得税などの国税は税務署が、住民税や固定資産はお住いの市町村の役所が、社会保険料は年金事務所がそれぞれ管理しています。いわゆる縦割り体制での管理になっていて、従前はそれぞれが管理するのみでしたが、昨今のマイナンバーやネット環境の充実から横の連携も図られるようになったため、多面的にその人の収入や納税状況を捕捉できる環境になっていると言われています。

ただし、調査が行われると管理する役所の職員がそれぞれの権限に基づいて動きますので、一度に税務署や年金事務所の調査が入ってしまうと、その対応にかなりの時間を割く必要に迫られることになります。

無申告はどうしてバレるのか

賦課課税制度は各役所から税金の通知が届きますので、無申告にはなることは原則ありません。無申告になるのは申告納税制度を採用している税金になります。自分が申告をしなければ無申告が見つかることはないのでは?と思うかもしれません。しかし、収入を得るには誰かとの取引が必ず発生するため、自身は何もしていなくても取引をした相手から明らかとなり、無申告が発覚するケースが多いです。代表的なものは次のとおりです。

ケース1 取引先の税務調査から無申告がバレる

税務調査とは、国税の調査官が事業者の事務所等を訪問して保管している資料を確認し、納税が適正にされているかどうかを確認するものになります。国税の調査官は、事業者が保管している資料のコピーを税務署に持ち帰る権限もあるため、その中に無申告の人が発行した請求書があった場合には、そこから無申告が発覚する可能性があります。また、請求書を発行していなくても、調査官は銀行に請求して口座の取引情報の開示を受けることも可能なため、振込の履歴から発覚する場合があります。

ケース2 支払調書から無申告がバレる

支払調書とは、法人や個人に対して「その1年で、誰に、どんな取引内容で、いくら支払ったのか」を税務署に報告する書類です。毎年1月末までに、前年1月~12月までの1年間の取引を集計して支払調書を作成し、税務署に提出します。税務署は支払調書の内容と、法人や個人から提出される申告書の内容を見比べることで、その申告書が適正であるかどうかの確認を取ることが可能となります。

無申告の人の場合は、取引先からの支払調書は提出されているのに、本人からの申告書の提出がないことになりますので、そこから無申告が発覚します。

ケース3 国税庁の無申告調査で無申告がバレる

ケース1の税務調査は全ての事業者に対して行うことは人員的に難しいこと、ケース2の支払調書はすべての事業者が必ずしも提出しているわけではないことから、国税庁からも積極的に無申告になっている人がいないかどうか調査を行っています。国税庁のホームページでも無申告調査の結果が発表されています。

最近はネットのフリマアプリなどで収入を得ている人もいると思います。個人情報を公開していないため、個人を特定することは不可能と思われるかもしれませんが、ケース1のように運営する会社が税務調査を受ける以外にも、税務署には情報技術専門官という専門部署があり、ネット販売で収入を得ているのに無申告となっている人がいないかどうか専門的に調査を行っていますので、ここから無申告が発覚する場合があります。

ケース4 登記情報から無申告がバレる

土地や建物を所有する場合には、その所有権を明らかにするために法務局で登記を行います。登記内容は国税にも共有されているため、例えば無申告の人が土地や建物を購入して登記をした場合、その購入資金はどこから出てきたのだろうか?という観点から調査が入ることで無申告が発覚するケースがあります。また賃貸物件を所有している人が家賃収入を申告していない場合も、登記情報から無申告が発覚することがあります。

ケース5 知人からの情報提供によって無申告がバレる

国税庁ホームページには、広く納税に関する情報を受け付ける窓口が設置されています。自身のちょっとした会話の内容や振る舞いが、知人から国税庁に情報として提供される可能性があり、そこから発覚することがあります。

無申告に対する国税からの対応

無申告と思われる人、ないしは無申告であることが確定した人に対して、国税からどのような対応がなされるのでしょうか。

まずは郵送にて、お尋ねの書面が送られてきます。

先述のとおり、申告納税制度は納税義務者が自身の申告をすることが原則です。無申告の場合であってもその原則が適用されるため、役所としてはまず申告を促す対応から始めることになります。回答期限の記載がされていますので、届いたら内容を確認して期限までに回答するようにしましょう。回答がされないままとなると、当初の対応窓口が税務署であった場合、その上の機関となる国税局となり、さらに厳しい追及がされることとなります。

無申告が発覚し、申告をしたあとどうなるか

無申告であった人が自身の申告をし、納税金額が確定したあとについて紹介します。

延滞税などのペナルティも納税する

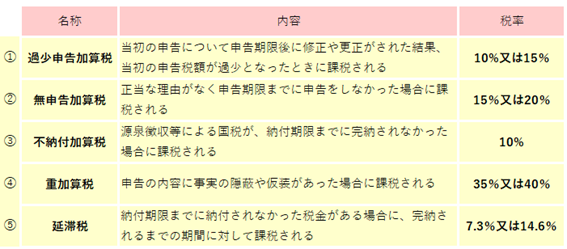

申告することで確定する税金の納付ももちろんのこと、申告が遅れたことや、納税が遅れることで本税とは別にペナルティとして納付する「附帯税」といわれる税金があります。代表的なものは次のとおりです。

無申告の場合には、②無申告加算税、⑤延滞税が課税されます。ただし、無申告となった理由に隠蔽や仮装があったと国税が認めた場合には、②無申告加算税に代えて④重加算税が課税されます。

①から④の付帯税については、修正や更正による納付税額に税率を乗ずることで金額が確定しますが、⑤延滞税についてはその税金を完納するまでの期間について、利息的に計算がされるため、完納が遅くなるほど延滞税の金額が大きくなります。

一度に納税が難しい場合には納税計画を立てて相談することも可能

国税の納付は一括払いの完納が原則となります。ただし、納付金額や自身の資金繰りの状況によっては、一括で完納するのが難しいケースもあると思います。その場合には、税務署と事前相談をして分割での納付を行うことも可能です。相談する際は、なぜ一括で納付ができないかの説明をするほか、分割の回数・金額・各回の納付期限を設定することになります。期限後に納付する税金については、上記⑤延滞税が課税されます。

納税をしないと差し押さえがされる場合も

無申告だった人が申告をしても、納付が全くされていない又は分割納付としたのに期限までに納付がされなかった場合には、滞納扱いとされ督促状が発送されます。自主的に納付をするように促す催告も行われますが、それでも納税がされない場合には、予告のうえ財産の差し押さえが実行されます。差し押さえられる財産は、国税側の調査によって決まりますが、本人の銀行口座、勤務先への給与差し押さえ通知、本人所有の不動産など様々です。滞納した税金をすべて納付すると、差し押さえが解除されます。

最後に

この記事では、国税を中心に無申告のままでいると何が起こり、どんな対応をすることになるかを紹介しました。

適切な納税はそのまま社会的な信用に繋がります。納税について「知らなかった」では済まされず、ペナルティを払うことになったというケースがあるのも事実です。税金については、是非税理士などの専門家に相談をして、予期しない落とし穴を回避してもらえたらと思います。

税理士法人アイフロントでは、起業して間もない個人事業主の方の相談も多数受け付けています。お気軽にお問い合わせください。