目次

はじめに

事業活動をしていくうえで「資金」はイコール「事業(会社)の体力」です。何にいくらかかるのか、どんな入出金があるのか、お金の流れ(「資金繰り」ともいいます)を把握することは安定的な経営につながります。

この記事では、起業して間もない個人事業主が押さえておきたい「お金の流れを把握する力」について紹介します。

お金の流れ(資金繰り)を把握するとは

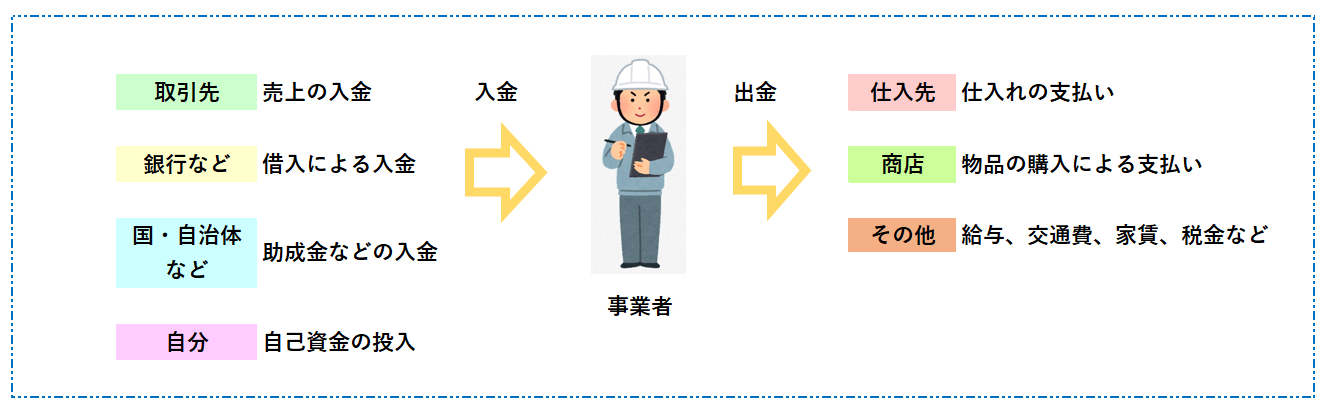

事業活動におけるお金の流れは、事業を取り巻く入金と出金の内容を把握することから始まります。

入金は、取引先からの売上の入金、銀行などからの借入金の入金、国や自治体からの助成金、自己資金の投入などがあります。出金は、仕入れ先への支払い、消耗品などを購入した時の支払い、その他従業員への給与、交通費、事務所家賃、税金や社会保険の支払いなどがあります。

いつ/いくらの入金があり、いつ/いくらの支払いをしなければならないのか、その時に手元のお金はいくらになるのか、自分で計算して常に把握をするのは慣れないと時間もかかり、難しいものになると思います。

お金の流れ(資金繰り)を確認してみよう

簡単な例を使って、収支とお金の流れを確認してみましょう。

Aさんの4月~6月の収支

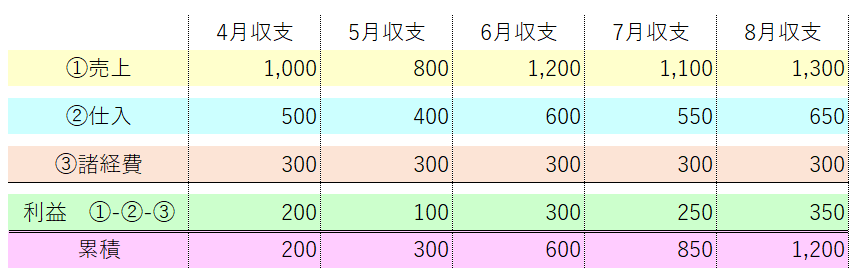

上の図は、4月~8月までの売上、仕入、諸経費を表にしたものです。

4月であれば、売上が1,000、仕入が500、諸経費が300となるので、利益は1,000-500―300=200となります。4月~8月の毎月の収支は、どの月も黒字となっています。

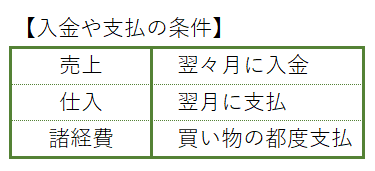

売上や仕入については、取引先との契約により、入金日や支払日が決められることがほとんどです。Aさんは、取引先とは売上の入金は翌々月の入金で契約し、仕入先とは仕入の支払いは翌月末で契約したとします。諸経費は、スーパーやコンビニなどでの買い物で、買い物の都度支払ったものとします。

この場合の、Aさんのお金の流れを確認してみましょう。

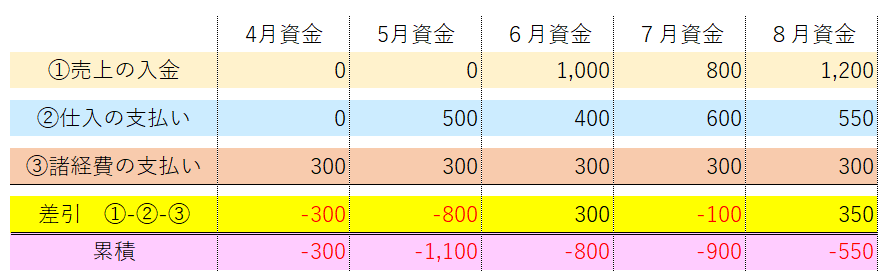

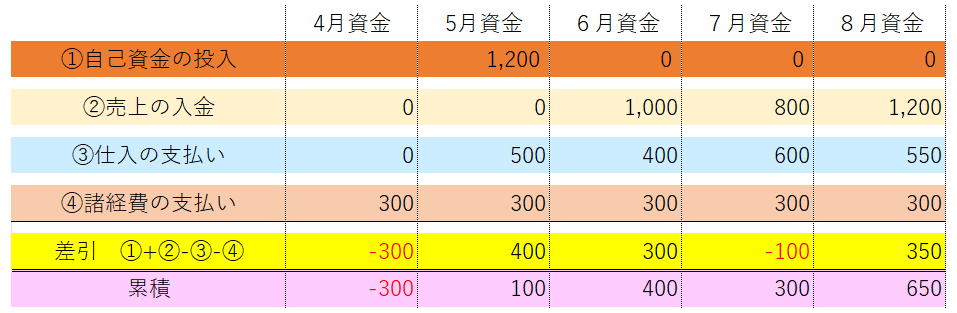

Aさんの資金繰り表

4月と5月は、売上の入金がなく、仕入や諸経費の支払いが発生するので、差引はマイナスとなります。

6月になると、売上の入金1,000があるため差引は6月のみであればプラスの300となっていますが、4月と5月のマイナスを加味した累積ではまだマイナスのままです。8月になっても、1月単位ではプラスになっていますが、累積ではまだマイナスのままです。

Aさんについては、仕入れや諸経費の支払いが先に発生してしまうため、資金繰りが厳しい状況が続くことになってしまいます。

資金繰りを改善するシミュレーションを考える

自己資金の投入をした場合

仮に、5月にAさんが自己資金(貯金)1,200を投入した場合を確認します。

Aさんの資金繰り表②

自己資金を投入したことで、最初の資金繰り表よりお金に余裕がある状況と考えられます。銀行からの借入や助成金などの入金も、同じような効果がありますが、借入や助成金は審査や手続きに時間がかかることや、助成金は特定の出費に対してあとから受けるものになるため、早めの判断が必要となります。

売上の入金時期を早めた場合

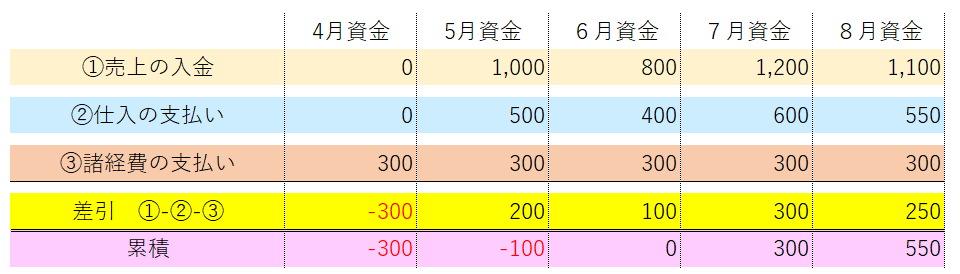

Aさんの売上の入金は、翌々月となっていますが、取引先との交渉により翌月に早められた場合を考えてみましょう。

Aさんの資金繰り表③

売上の入金が1月早まることで、6月には累計がゼロとなり7月からはお金に余裕が出てくるようになってきました。

このようなシミュレーションは、売上、仕入、経費の金額や時期などをまとめる作業(帳簿や資金繰り表の作成)をすることで確認することが可能となります。

手元資金の目安とは?

上記シミュレーションでは、売上の回収や自己資金の投入などのタイミングが、資金繰りに大きな影響を与えることを確認しました。

売上の回収も、取引先が確実に入金をしてくれればよいのですが、予期しない事情により入金が遅れることもあり得ます。それによって自身の資金繰りも急に悪化する、、、ということがないように、資金繰りは余裕を持っておくことが望ましいです。

一般的には、固定費の3か月分(理想は6か月分)のお金は手元にあるようにしましょうとよく言われています。

固定費とは、Aさんでいうところの③諸経費となり、具体的にはスマホやパソコンの通信費、自宅や事務所の賃料、ガスや水道代など、毎月必ず発生する支払いのことをいいます。Aさんの場合ですと、諸経費300の3か月分となる900が事業資金として預金口座に常に入っていると、予想外の事態に陥ったとしても、資金的な余裕から落ち着いて経営判断をすることが可能になります。

お金の流れを把握するための資料(帳簿や資金繰り表)とは

事業を行う人に対しては、法律で帳簿を作ることが求められているため、帳簿の作成をしながら資金繰りも把握することが一般的です。帳簿の作成は市販の会計ソフトを利用することで、毎月の売上、仕入、諸経費の金額をそれぞれ把握することが容易になります。

帳簿は毎日の取引をすべて記録するものとなり、その記録の1年間分を集計して作成されたものが「財務諸表」や「計算書類」と言われるものになります。

財務諸表は、上場企業などが作成するもので、貸借対照表、損益計算書、キャッシュフロー計算書、株主資本等変動計算書、附属明細表が含まれます。計算書類は上場企業以外が作成するもので、貸借対照表、損益計算書、株主資本等変動計算書、個別注記表が含まれます。

個人事業主に押さえてほしい書類は、この中の貸借対照表、損益計算書、キャッシュフロー計算書になります。

貸借対照表は、作成した日の財産や債務の状況を表した表です。

損益計算書は、作成期間の収支を計算した表です。

キャッシュフロー計算書は、作成期間のお金の流れを表した表です。

言い換えると

貸借対照表では、事業の財政状態(資金力)が分かります。

損益計算書では、利益(もうけ)が分かります。

キャッシュフロー計算書では、お金の流れ(資金繰り)が分かります。

もちろんこれは「帳簿に毎日の取引を正確に記録すること」という前提条件があることをお忘れなく。

最後に

この記事では、個人事業主に知ってほしい資金繰りについて、シミュレーションとともに紹介をしました。

お金に色は付かない、と言われますが、事業を行う人にはあえてお金に色を「付ける」意識を持ってもらうお話をすることもあります。事業で必要なお金と、生活で必要なお金を「分ける」意識です。

お金の流れを把握するには、会計の知識も必要となる場面もありますので、資金繰りについて詳しい話を聞きたい場合には、税理士などの専門家に相談することも一つの手です。

税理士法人アイフロントでも、資金繰りについて対応させていただきますので、お気軽にお問い合わせください。