相続で借地権付き建物を取得した場合の手続き

更新日:2024.04.09

はじめに

相続財産に借地権付きの建物がある場合、通常の建物と同じ扱いでいいのか、何か特別な規定があるのかといった疑問があると思います。

ここでは、借地権付き建物を相続した場合の相続税や登記手続き、地主への対応について説明します。通常の建物の相続とは異なる手続きが必要ですので、相続が発生している方も、今後に備えておきたい方も参考になさってください。

借地権とは

借地権とは、借りた土地に建物を建てて利用する権利です。借地借家法で定められています。建物の利用のためというのが条件になっているため、駐車場の利用や資材置き場などは借地借家法の借地権にはなりません。建物の所有を目的としない借地には民法が適用されます。

借地借家法には1992年8月1日に施行された新法とそれ以前の旧法があります。1992年8月1日より前に締結された契約は旧法が、それ以降に締結された契約には新法が適用され、旧法下での契約は契約の締結をし直さない限り新法の適用に変わることはありません。

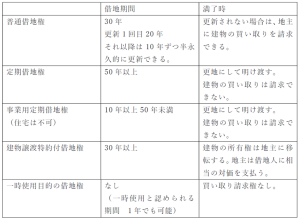

新法では借地権を次の5種類に分けています。

・普通借地権

・定期借地権

・事業用定期借地権

・建物譲渡特約付借地権

・一時使用目的の借地権

旧法では貸主よりも借主が手厚く保護され、一度借地を行うとなかなか土地が返ってこないという問題がありました。そこで新法では借地権を用途によって分け、それぞれに期間を定めています。ただし、個別の契約書で締結した期間があるときには、契約書の内容が優先されます。

被相続人(亡くなった方)が契約している借地権が1992年8月1日以降に締結された新法下での契約の場合、どの借地権にあたるのか確認しておきましょう。

借地権は相続の対象となるか

借地権は財産のうちの一つであるため、相続の対象となります。他の財産と同様、遺産分割協議を行い借地権の取得者を決定し、相続税を納めなければなりません。

借地権は建物を利用するために土地を借りる権利のため、借地権を相続するということはその土地上の建物を相続することになります。相続人が複数いる場合、借地権付き建物を共有として相続するという方法もあります。しかし、共有にすることで処分しづらくなったり、税金の滞納などがあった際にトラブルになったりするケースが非常に多いため、できるだけ共有での相続は避けるべきと言えます。

借地権付き建物を相続した際の手続き

借地権付きの建物を取得した場合の登記、相続税、地主への対応の3点の手続きについて説明します。

登記は必要か

借地権付き建物を相続したら、まずは建物の所有権の移転登記を行いましょう。借地権に関わる登記には2つあります。建物の所有権移転登記と、土地にかかる借地権の登記です。借地借家法では建物の所有権の登記が行われていれば、第三者に対抗できると定めているため、借地権の登記を行うケースはあまり多くありません。

第三者への対抗とは、例えば地主が土地を第三者へ譲渡し、その第三者から借地人が明け渡しを求められたような場合です。建物の登記も借地権の登記も行っていないと、この第三者に対して借地権を主張できなくなります。また、建物の登記は借地契約の名義人と同一人物であることが必要とされています。

土地と建物の両方を登記することが理想ですが、最低でも建物の所有権移転登記は必須です。

相続税の評価方法

借地権は相続税の課税対象であるため、借地権の評価額を求める必要があります。借地権の評価では、旧借地法を含めた普通借地を「借地権」、一時使用目的の借地権以外を「定期借地権等」として区分します。

<借地権の評価を行うときの区分>

・普通借地権(旧法を含む) →借地権

・定期借地権

・事業用定期借地権

・建物譲渡特約付借地権

→定期借地権等

・一時使用目的の借地権 →一時使用目的の借地権

借地権の評価は、その土地が更地であった場合の評価に借地権割合をかけて求めます。借地権割合は地域ごとに定められており、路線価図や評価倍率表で確認できます。

定期借地権等は相続時に相続人が得る経済的利益や、借地権の残存期間に応じて評価されます。経済的利益とは、例えば契約時と比べて周辺の地価が上昇している場合、支払っている地代と適性地代の差額にあたる部分などです。

下記は、一般的に用いられる簡易的な定期借地権等の評価額計算方法です。

更地としての評価額×{(A÷B)×(C÷D)}=定期借地権等の評価額

A:定期借地権設定時の借地権者が得る経済的利益の総額

B:定期借地権設定時の土地の通常取引価額

C:課税時期の定期借地権の残存期間年数に応じた基準年利率による複利年金現価率

D:定期借地権の設定期間年数に応じた基準年利率による複利年金現価率

定期借地権等の価額は、国税庁が出している「定期借地権等の評価証明書」を使用して評価できます。

地主への承諾料

借地権を相続した場合、地主への承諾料は不要です。相続では、被相続人の地位を包括的に引き継ぐため、借地契約の再契約も不要となり地主の承諾を必要としないためです。ただし、賃借人が変わるので、相続が発生したことや新たな権利者情報などは地主に通知しておくのがいいでしょう。

法定相続人が相続した場合承諾料は不要ですが、法定相続人以外の人が遺贈などによって借地権を取得したときには承諾料の支払いが必要です。法定相続人以外の人の取得は第三者への譲渡と同様に考えられるため、地主に名義書換えの承諾をしてもらわなければなりません。法定相続人の手続きとは異なるため注意が必要です。

借地権付き建物を売却したい場合

借地権付きの建物も売却が可能です。ただし、地主に借地権の譲渡を了承してもらう必要があります。第三者に売却する場合には承諾を得るために、地主に承諾料を支払うことが慣習となっています。承諾料については法的な決まりはないため、契約内容に記載があればその内容に従い、契約書に記載がないときは当事者同士の話し合いで決めます。

地主の承諾を得ないまま第三者へ売却をすると、借地権契約を解除される可能性があります。契約解除となれば更地に戻して返還しなければならないので、売却検討時にはまずは地主の承諾を得るようにしましょう。

さいごに

借地権付き建物は相続財産の対象となり、相続人は相続税を納めなければなりません。相続では被相続人の地位を包括的に引き継ぐため、借地権契約の再契約や地主からの承諾を得る必要はありません。

借地権の相続税評価は、定期借地権等では残存期間や借地権者が得る経済的利益などを考慮して行わなければならないので、相続税に詳しい税理士に相談することをおすすめします。

********

名古屋市の相続相談なら【さくら相続支援協会】

また、税理士法人アイフロントでは相続のご相談(1時間程度)は無料で承ります。お気軽にお電話ください!

名古屋市の税理士法人アイフロント

名古屋オフィス – 名古屋市北区の税理士事務所 |税理士法人アイフロント (ai-front.com)